- Risikoscheu

-

In der Entscheidungstheorie bezeichnet Risikoaversion die Eigenschaft eines Entscheiders, dass dieser bei der Wahl zwischen mehreren Alternativen mit gleichem Erwartungswert die Alternative mit dem geringsten Risiko bezüglich des Ergebnisses bevorzugt.

Das bedeutet insbesondere, dass der Investor für risikobehaftete Geldanlagen eine Risikoprämie fordert beziehungsweise dass sein Sicherheitsäquivalent geringer als die erwartete Auszahlung ist.

Eine Risikoaversion ist ein sicherer Hinweis auf eine konkave Nutzenfunktion des Investors.

Formale Definition

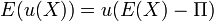

Ein Entscheider mit einer Nutzenfunktion u heißt risikoavers, wenn für eine beliebige Auszahlung in einer unsicheren Höhe von X gilt:

(lies: der erwartete Nutzen aus der Auszahlung ist geringer als der Nutzen aus dem Erwartungswert der Auszahlung)

In diesem Fall nennt man Π mit

die Markov-Risikoprämie.

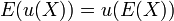

Andere Erscheinungsformen der Risikoeinstellung sind:

(risikoneutral),

(risikoneutral), (risikoliebend).

(risikoliebend).

Der Grad der Risikoaversion kann mit dem Arrow/Pratt-Maß gemessen werden; im Fall einer Risikoaversion ist das Maß positiv.

Beispiel

Ein Entscheider beziehungsweise Investor hat die Möglichkeit, an einer Lotterie teilzunehmen, die mit einer Wahrscheinlichkeit von 50% 200 Euro und mit einer Wahrscheinlichkeit von 50% 0 Euro auszahlt. Obwohl die erwartete Auszahlung 100 Euro sind (=0,5*200+0,5*0), ist der Investor lediglich bereit, einen Betrag zu zahlen, der geringer ist, um für das eingegangene Risiko entschädigt zu werden. Dieser Abschlag ist die Risikoprämie.

Praktische Bedeutung

In der Entscheidungstheorie geht man häufig davon aus, dass Investoren unter normalen Umständen risikoavers sind und für eingegangenes Risiko eine entsprechende Risikoprämie fordern.

So fordert das Capital Asset Pricing Model (CAPM) explizite Risikoprämien. Diese können bei einem negativen Zusammenhang vom betrachteten Wertpapier und des Marktportfolios aber auch negativ sein, so dass das Wertpapier auch mit einer Rendite kleiner als der risikofreie Zinssatz am Markt bestehen kann. Aber es ist wohl sehr schwer Wertpapiere mit negativen Betas zu finden, so dass man auch im Arbitrage Pricing Model (APM) in der Regel von positiven Prämien für das Risiko ausgeht.

Siehe auch: Risikoneutralität, Risikofreude, Erwartungsnutzen

Wikimedia Foundation.