- Ökomomische Krise

-

Dieser Artikel wurde aufgrund inhaltlicher Mängel auf der Qualitätssicherungsseite des Portals Wirtschaft eingetragen.

Du kannst helfen, indem Du die inhaltlichen Mängel beseitigst oder Dich an der Diskussion beteiligst.Als Wirtschaftskrise bezeichnet man in der Volkswirtschaftslehre die Phase einer deutlich negativen Entwicklung des Wirtschaftswachstums. Daneben bezeichnet man auch negative Entwicklungen bei anderen makroökonomischen Variablen (z. B. Preisniveau, Beschäftigung, Kapitalströme etc.) als Wirtschaftskrise. Eine Wirtschaftskrise kann einzelne oder mehrere Volkswirtschaften oder sogar die gesamte Weltwirtschaft betreffen.

Bezogen auf die wirtschaftliche Konjunktur unterscheidet man die drei Ausprägungen Stagnation, Rezession und Depression. Als Stagnation bezeichnet man eine Phase, in der eine Volkswirtschaft nicht wächst und somit der volkswirtschaftliche Output zwischen zwei Zeitpunkten stagniert. Allerdings ist es strittig, ob eine Phase der Stagnation schon als Wirtschaftskrise bezeichnet werden kann. In einer dem Höchststand (Hausse) folgenden Rezession (das bedeutet volkswirtschaftlicher Abschwung) schrumpft nach amerikanischer Definition der volkswirtschaftliche Output hingegen über mindestens zwei aufeinander folgende Quartale. Im allgemeinen ist eine Rezession gegeben, wenn das Bruttoinlandsprodunkt (BIP) langsamer steigt als die Weltwirtschaft. Als Depression (Fachwort: Baisse) bezeichnet man eine lang andauernde Rezession.

Erklärungsansätze für Wirtschaftskrisen

Konjunktur- und Wachstumskrisen

- Hauptartikel: Konjunktur

Theorien zur Entstehung von Wirtschaftskrisen können grundsätzlich in endogene und exogene Theorien unterteilt werden. Endogene Theorien sehen die Ursache von Krisen in der Wirtschaft selbst, exogene Theorien führen Krisen auf äußere Ursachen zurück.

Während Sozialwissenschaftler, die dem Historismus oder die der Historizismus-Kritik von Karl Popper folgen, die wissenschaftliche Erklärung gesellschaftlicher Entwicklung für unmöglich oder zumindest uninteressant halten, so haben doch neben dem Marxismus auch neuere Ansätze ihr Forschungsinteresse über das Gebiet der herkömmlichen Volkswirtschaftslehre[1] hinaus ausgedehnt. So untersucht im Anschluss an Joseph Schumpeter die Evolutionsökonomik den wirtschaftlichen Strukturwandel. Daneben wird seit einigen Jahren vom Max-Planck-Institut für Gesellschaftsforschung eine historisch-vergleichende sozio-ökonomische Analyse moderner Gesellschaftsformen betrieben, die sich in starkem Maße der Methode der Pfadabhängigkeit bedient. In diesem Aufgebot der Wissenschaften fehlt auch die Chaostheorie nicht.

Endogene Theorien

- Marxismus

Ein deutlich größeres Interesse erfahren der sozio-ökonomische Strukturwandel und damit in Zusammenhang das Thema Krise in der politischen Ökonomie des Marxismus. Schon für die Arbeitswerttheorie von Karl Marx ist charakteristisch, dass die Gesellschaftsformation des Kapitalismus als eine Ganzheit von strukturellen Widersprüchen aufgefasst wird. In diesem Sinne ist für Marxisten weniger erklärungsbedürftig, dass Krisen auftreten, als die Frage, warum sie lange Zeit nicht zum Vorschein kommen.[2]

Im Hinblick auf die theoretische Erklärung von Krisen wurden am häufigsten herangezogen das Gesetz des tendenziellen Falls der Profitrate sowie besondere Aspekte wie das Stocken der Kapitalakkumulation, Unterkonsumtion oder Disproportionalitäten[3] in der Wirtschaftsstruktur.

Es ist auch unter Marxisten bis heute umstritten, ob eine Zusammenbruchstheorie, so wie sie Henryk Grossmann ausformuliert hat, sinnvoller Weise die These "beweisen" soll bzw. es überhaupt zu leisten vermag, dass der Kapitalismus auf Dauer nicht existenzfähig sei. Jedenfalls hat schon Marx klargestellt, dass die theoretische Erklärung einer historisch gegebenen Krise von einer Reihe von Situationsbedingungen und entgegenwirkenden wie verstärkenden Tendenzen abhängt, die sich so nicht in der Theorie, zumindest nicht in der vorliegenden Form, enthalten sind.

- Unterkonsumtionstheorie nach Hobson

Gemäß der Unterkonsumtionstheorie nach Hobson werden Wachstumskrisen ausgelöst durch eine volkswirtschaftliche Nachfrage, die im Verhältnis zum volkswirtschaftlichen Angebot zu gering ist (siehe ). Dies wiederum kann auf eine einbrechende Binnennachfrage zurückzuführen sein, d. h. einen starken Rückgang der Kaufbereitschaft der Konsumenten (auch als Konsumstreik bezeichnet). Diese wiederum hängt ab vom Vertrauen der Konsumenten in die zukünftige wirtschaftliche Entwicklung (d. h. Wachstumsaussichten, Sicherheit des eigenen Arbeitsplatzes etc.). Negativ wirken sich hier z. B. große Naturkatastrophen, Kriegsgefahr oder Terroranschläge aus. Auch Rohstoffverknappungen (z. B. in Form eines Ölpreisschocks) führen zu einer Zurückhaltung der Konsumenten.

- Keynesianismus

Nach keynesianischer Sichtweise hat auch die staatliche Nachfrage nach Gütern einen starken Einfluss auf die gesamtwirtschaftliche Entwicklung; senkt der Staat seine Staatsausgaben oder erhöht er die Steuern, so führt dies über einen Multiplikatoreffekt zu einem Rückgang der Gesamtnachfrage und kann somit eine Wirtschaftskrise auslösen oder verstärken.

Wachstumskrisen können auch von der Angebotsseite begründet werden: So kann der Abbau bestehender hoher Überkapazitäten (die so genannte Strukturkrise) zu oben beschriebener Unsicherheit und einem Rückgang der Gesamtnachfrage führen.

- Vergleichende Kapitalismusforschung

In den 80er Jahren des vergangenen Jahrhunderts befanden sich Deutschland und Japan im wirtschaftlichen Aufwind, während Großbritannien und die USA zusehends in der wirtschaftlichen Entwicklung an Fahrt verloren. Nach 1995 kehrte sich die Reihenfolge um. In der Sozialwissenschaft wurden Ansätze gesucht, die divergierende Wirtschaftsentwicklung zu erklären. Dazu wurden die Unterschiede in den einzelnen Kapitalismusmodellen betrachtet. Großbritannien und insbesondere die USA gelten als Standardmodell des "liberalen Kapitalismus"; Japan und Deutschland abweichend davon als "nicht liberaler Kapitalismus". Man bezieht sich hierbei auf die institutionelle Einbettung oder das Ausmaß der Regulierung von Markttransaktionen. Von "Einbettung" wird gesprochen, wenn Markttransaktionen nicht ökonomischen Zwecken dienen oder durch nicht ökonomische soziale Bindungen unterstützt werden.[4]

So verwies Michel Albert 1993[5] auf das Modell des rheinischen Kapitalismus, welcher die Fähigkeit besitze, soziale Bindungen zu mobilisieren, eine Nicht-Wettbewerbs-Kooperation zusammen mit kollektiven Verpflichtungen zu erreichen. Im Gegensatz zum individualistischen Konkurrenzkapitalismus, der hohe Transaktionskosten mit sich bringt, weil die moralische Infrastruktur erodiert. Die Kontrolle von Märkten sei schon aus Effizienzgründen gefordert, weil sie unkontrolliert zu hohe Kosten verursachten (economies of cooperation: Good Will, x-Effizienz[6]). Masahiko Aoki [7] hob für Japan und Deutschland die relativ große Bedeutung der Langzeitbeschäftigung und von "geduldigem Kapital" hervor, einher gingen damit eine verminderte Zirkulationsgeschwindigkeit von Kapital und Arbeit sowie eine geringere Rate des Ausscheidens von Unternehmen aus dem Wettbewerb. Dies habe damit zu tun, welche Nische auf dem Weltmarkt von den jeweiligen Volkswirtschaften erobert wurde: Japan die flexible Massenproduktion; Deutschland die diversifizierte Qualitätsproduktion.

In The Origins of Nonliberal Capitalism. Germany and Japan in Comparison[8] wird folgenden Fragen nachgegangen: Wie und warum ist nicht liberaler Kapitalismus entstanden? Welche Modellunterschiede gibt es zwischen Deutschland und Japan, wie hoch ist die Variabilität, welches Repertoire an Möglichkeiten besitzt ein jedes? Wie hoch ist die innere Kohärenz der Systemelemente?

Das zur Analyse verwendete Modell institutionellen Wandels geht davon aus: Wandel ist zum Teil kontinuierlich und pfadabhängig, zu bestimmten Zeitpunkten durch exogene (mehr oder minder) zufällige Schocks verursacht.[9]. Hollingsworth spricht hierbei von einer "systemspezifischen Logik"[10]. Die Wirtschaftsgeschichte stellt hierzu fest: History matters![11] Die sog. "Lock-in"-Effekte von einmal implementierten Entscheidungen reduzieren den Optionsraum für Alternativen in der darauffolgenden Zukunft.

Nach der Analyse von Gerhard Lehmbruch[12] unterhalten Gesellschaften meist mehrere einander widersprechende Diskurse, von denen ein jeder nach Hegemonie strebt. Nachdem ein Diskurs vorherrschend geworden ist, werden seiner Logik entsprechend Institutionen geschaffen, die institutionelle Alternativen ausschließen und im Krisenfall Lösungsmöglichkeiten aus dem Bereich des vorherrschenden Diskurses denkbar erscheinen lassen, normativ legitimieren und technisch durchführbar machen.

So gab es in Deutschland zwei kritische Perioden: die soziale Frage in Zusammenhang mit dem Entstehen eines Industrieproletariats; sowie die Great Transformation, vor allem die Vorbereitung der Volkswirtschaften auf den Weltkrieg.

Es ist Lehmbruchs Leithypothese[13], dass die Irreversibilität der vorgenommenen Investitionen, wodurch die Produktionsregimes sich pfadabhängig entwickeln, bedingt ist durch das Wechselspiel der Institutionen an den Schnittstellen zwischen Politik und Wirtschaft sowie den vorherrschenden Glaubenssystemen der beteiligten Akteure. Dabei werden Kompromisse erzielt, von denen hinterher abzugehen hohe Kosten verursacht; es wird daher in der Regel vermieden, den erreichten Kompromiss zu gefährden.

Exogene Theorien

monetaristisch-neoklassisch orientierte Theorien gehen von der grundsätzlichen Stabilität eines marktwirtschaftlichen Systems aus. Wirtschaftskrisen sind demnach Folge von exogenen Schocks oder verfehlter Wirtschaftspolitik. So sieht der liberale Ökonom Michael Wohlgemuth die Ursachen der amerikanischen Immobilien- und Kreditkrise ab 2007, die sich zu einer weltweiten Finanz- und Wirtschaftskrise ausweitete, vor allem durch staatlichen Interventionismus begründet.

- geldpolitischen Expansionismus, der eine überbordende Liquidität verursacht

- politischen Dirigismus, der Allokationen in sozialpolitisch gewünschte Bahnen lenkt

- rechtspolitische Einladung zum Moral hazard durch erleichterte oder ungeklärte Haftungsbedingungen.[14]

Inflationskrisen

- Hauptartikel: Inflation

Inflationen sind zurückzuführen auf eine schnelle Ausweitung der Geldmenge. [15] Als Form der Wirtschaftskrise wird insbesondere eine extrem hohe Inflation (Hyperinflation) angesehen. Hyperinflationen werden durch eine extrem expansive Geldpolitik verursacht, mittels der ein Staat Ausgaben zu finanzieren versucht, die die Wirtschaftskraft einer Volkswirtschaft weit übersteigen. Tritt eine Stagnation (oder Rezession) zusammen mit anhaltender und hoher Inflation auf, so spricht man von einer Stagflation. Auch durch exogene Schocks kann es zu einer preislichen Wirtschaftskrise kommen: Steigen die Preise für Vorprodukte (beispielsweise aufgrund von starken Rohstoffpreis-Erhöhungen) stark an, so kommt es gleichzeitig zu Inflationsdruck und Nachfragerückgang.

Der umgekehrte Fall der Inflation, also ein dauerhafter Rückgang der Preise, wird als Deflation bezeichnet und kann zu Wirtschaftskrisen führen. Der Monetarismus betrachtet die Reduzierung der Geldmenge in den USA um 30 % zwischen den Jahren 1929 und 1933 als Hauptursache der Weltwirtschaftskrise. [16]

Finanzmarkt-Krisen

- Hauptartikel: Finanzkrise

Finanzkrisen sind größere Verwerfungen im Finanzsystem, die durch einen Rückgang der Vermögenswerte und die Zahlungsunfähigkeit zahlreicher Unternehmen der Finanzwirtschaft und anderer Branchen gekennzeichnet sind und die die ökonomische Aktivität in einem oder mehreren Ländern beeinträchtigen. Wird dies von einem Zusammenbruch des Bankensystems ausgelöst oder begleitet, spricht man auch von einer Bankenkrise.

Generell werden alle Finanzkrisen ausgelöst durch Unsicherheit seitens der Anleger über die Vorteilhaftigkeit der Anlage in einem Land. Dasselbe gilt bei Bankenkrisen bezogen auf die einzelne Bank bzw. den Bankensektor. Als Grund für die Krise kann somit derjenige Faktor bezeichnet werden, der für die zunehmende Unsicherheit verantwortlich ist. Im Falle von Bankenkrisen sind dies in der Regel ein schlecht funktionierendes Bankensystem, eine unzureichende Bankenaufsicht oder die schlechte gesamtwirtschaftliche Lage, die dazu führt, dass die Banken eine große Zahl an Forderungen abschreiben müssen und so in eine finanzielle Schieflage geraten.

Allgemeine Finanzkrisen lassen sich u. a. zurückführen auf Ineffizienzen an den Finanzmärkten - z. B. in Form von Blasenbildungen. Die Möglichkeit eines schnellen Abzugs von Finanzkapital ist zurückzuführen auf geringen Transaktionskosten. Je kürzer die durchschnittliche Frist des in einem Land angelegten Kapitals ist, umso größer ist die Gefahr einer Finanzkrise. Begünstigt werden Finanzkrisen durch unsichere konjunkturelle Aussichten und durch politische Unsicherheiten (Gefahr eines Putsches, Fehlen von Rechtssicherheit, Gefahr von Enteignungen etc.). Besonders häufig treten starke Desinvestitionen an Börsen auf - z. B. in Form eines Börsenkrachs.

Währungs- und Zahlungsbilanzkrisen

- Hauptartikel: Währungskrise

Währungskrisen sind hohe Verluste an Währungsreserven, die eine starke Abwertung der betroffenen Währung zufolge haben. Finanziert ein Land seinen Lebensstandard über starke Kapitalzuflüsse aus dem Ausland, so spricht man von einer latenten Zahlungsbilanzkrise. Eine Währungskrise ist (v. a. in Entwicklungsländern) oft die direkte Folge einer Zahlungsbilanzkrise. Treten Banken- und Währungskrise gemeinsam auf, so spricht man von einer Zwillingskrise.[17] Hält der Staat oder die Zentralbank ein Regime fester Wechselkurse zu lange aufrecht, obwohl dies nicht mehr zu den gesamtwirtschaftlichen Rahmenbedingungen passt, so steigt die Gefahr von Kapitalflucht und damit einer Währungskrise.

Aus der Wirtschaftsgeschichte bekannte Krisen

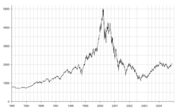

Dotcom-Blase am NASDAQ

Dotcom-Blase am NASDAQTulpenmanie

Die so genannte Tulpenmanie war eine Wirtschaftskrise in den Niederlanden zwischen 1634 und 1637. Die Spekulation war verbunden mit den Haarlemer Tulpenzwiebeln, denen man einen überhöhten und vielfach rein fiktiven Wert beimaß.

Englische Geldkrise

Die englische Geldkrise von 1696 beruhte auf der Änderung der Zusammensetzung der Münzen und einem allgemeinen Mangel an Zahlungsmitteln.

Weitere Krisen des 18. Jahrhunderts

- 1716-1720: der Lawsche Aktien- und Banknotenschwindel

- 1711-1720: der englische Südseeschwindel

- 1790-1797: die französische Assignatenwirtschaft

Hamburger Handelskrise

1799 wurde in Hamburg die so genannte Hamburger Handelskrise ausgelöst durch die Überfüllung des Hamburger Marktes mit Waren, die nicht absetzbar waren.

Krisen des frühen 19. Jahrhunderts

- 1815: englische Wirtschaftskrise (ausgelöst durch Überschätzung des Konsumverhaltens auf dem Kontinent)

- 1825: englische Wirtschaftskrise nach einem groß angelegten Gründungs- und Aktienschwindel (von den projektierten 372 Millionen Pfund Sterling waren in Wirklichkeit nur 17,6 Millionen Pfund Sterling eingezahlt).

USA/England 1837

Panik von 1837: Die von 1837 bis 1843 dauernde Wirtschaftskrise war geprägt durch eine scharfe Konjunkturabschwächung in der US-amerikanischen Wirtschaft, verursacht durch Fehlinvestitionen der Banken und mangelndes Vertrauen in die Papierwährung. Die Wirkungen übertrugen sich insbesondere auf die englische Wirtschaft.

Englische Eisenbahnkrise

1847 wurde England erneut von einer heftigen Wirtschaftskrise erschüttert, diesmal ausgelöst durch die Spekulation mit Eisenbahnen und Zulieferungsunternehmen. Die erst drei Jahre alte Peelsche Bankakte musste dabei zeitweise suspendiert werden.

Wirtschaftskrise von 1857

Die Wirtschaftskrise von 1857 war die erste Weltwirtschaftskrise. Sie begann im August 1857 in New York, als eine Bank ihre Zahlungen einstellen musste. Von dort breitete sich die Krise schnell über die gesamte Welt aus. Die Finanzzentren Europas und Amerikas waren besonders stark betroffen.

Gründerkrise

Im Anschluss an die Boomjahre der Gründerzeit kam es 1873 zu einer großen Bankenkrise, in deren Folge allein in Deutschland und Österreich über 60 Banken insolvent wurden. Bei der Gründerkrise handelte es sich tendenziell um eine durch Überhitzung der Volkswirtschaft verursachte Krise und somit lediglich um eine Korrektur der vorangegangenen hohen Wachstumsraten. Firmen und Fabriken waren zu überhöhten Preisen übernommen und gebildet worden.

Die Krise traf zeitlich mit einer US-amerikanischen Wirtschaftskrise zusammen und führte in allen hochentwickelten Ländern zu einer langen Stagnation. Der wirtschaftliche Niedergang erreichte seinen tiefsten Punkt 1878 und erst in der zweiten Hälfte des Jahres 1879 trat eine von den USA und England ausgehende Besserung der Wirtschaftslage ein. Nicholas Gregory Mankiw behauptet in seinem Standardwerk "Grundzüge der Volkswirtschaftslehre", die damalige Wirtschaftskrise sei erst durch die Goldfunde am Klondike beendet worden. Denn es gab damals den Goldstandard.[18] Die internationalen ökonomischen Wachstumsstörungen 1873–1896 sind unter dem Begriff Große bzw. Lange Depression bekannt.

Börsenkrach in Frankreich

In Frankreich entwickelte sich bald nach der Gründerkrise ein unter dem Einfluss der Union générale stehender Börsenschwindel, der am 19. Januar 1882 mit einem großen Börsenkrach endete, der hauptsächlich die Börsen von Paris und Lyon erfasste.

Inflation im Deutschen Reich

Deutsche Inflation 1914 bis 1923: Die Hyperinflation des Jahres 1923 in der Weimarer Republik hat ihre Ursachen in der Art der Finanzierung des Ersten Weltkrieges (Schatzanweisungen, die durch die Zeichnung von Kriegsanleihen durch die Bevölkerung im Nachhinein finanziert werden mussten) und ihrer Folgen: Der Staat druckte in großem Umfang Papiergeld, um zunächst den Krieg und später die Reparationszahlungen finanzieren zu können. Die kriegsbedingte Rezession fiel somit zusammen mit einer hohen Inflation.

Weltwirtschaftskrise 1929

Weltwirtschaftskrise (Great Depression) 1929 bis in die späten 1930er-Jahre: Als Weltwirtschaftskrise bezeichnet man einen 1929 einsetzenden schweren volkswirtschaftlichen Einbruch, der in allen wichtigen Industrienationen massive negative Folgen hatte (u. a. Unternehmenszusammenbrüche, Massenarbeitslosigkeit und Deflation), da viele heute selbstverständliche marktregulierende Elemente noch fehlten.

Erste Ölkrise (1973)

Erste Ölkrise 1973: Das Ölembargo der OPEC verbunden mit der hohen Staatsverschuldung der USA wegen des Vietnamkriegs führten zur Stagflation in den USA. Von der ersten Ölkrise waren alle wichtigen Industrienationen betroffen. In Deutschland markierte sie das Ende des Wirtschaftswunders. In der Folge traten bis dato weitgehend unbekannte Erscheinungen auf, etwa Kurzarbeit, Arbeitslosigkeit und steigende Sozialausgaben.

Zweite Ölkrise (1979/1980)

Zweite Ölkrise 1979 bis 1980: Eine weitere drastische Preissteigerung fand 1979/1980 statt. Ausgelöst wurde sie im Wesentlichen durch Förderungsausfälle und Verunsicherung während des ersten Golfkriegs zwischen Iran und Irak. Die Zweite Ölkrise war einer der Hauptgründe für die bis dato schwerste Rezession seit bestehen der Bundesrepublik in den Jahren 1981/82. Ebenso ist die zweite Ölkrise als der finale Auslöser der Schuldenkrise einer Reihe von Entwicklungsländern zu sehen. Diese mussten in mehreren Umschuldungsabkommen teilweise bis Mitte der 1990er auf politischer Ebene verhandeln, um ihre wirtschaftspolitische Souveränität wiederzuerlangen.

US-Sparkassenkrise (1981)

Siehe Artikel Sparkassenkrise

Japankrise (ab 1991)

Japankrise seit 1991: Als Japankrise bezeichnet man eine schwere Wirtschaftskrise des Landes, die infolge des Platzens einer Immobilienpreis-Blase Anfang der 1990er auftrat und die wirtschaftliche Situation des Landes fast 15 Jahre lang prägte. Der starke Rückgang der Vermögenspreise führte zu einer gefühlten Verarmung der Bevölkerung, welche zu einer starken Konsumzurückhaltung beitrug. Unternehmerische Fehler, Überkapazitäten und Ineffizienzen verstärkten den Effekt. Die Folge waren ein Anstieg der Arbeitslosigkeit, die weltweit höchste Staatsverschuldung für den japanischen Staat und eine langjährige Deflation.

Tequila-Krise (1994/1995)

Siehe Artikel Tequila-Krise

Asienkrise (1997/1998)

Asienkrise 1997 bis 1998: Als Asienkrise wird die Finanz- und Wirtschaftskrise Ostasiens der Jahre 1997 und 1998 bezeichnet. Sie begann im Juli 1997 in Thailand und griff auf mehrere asiatische Staaten über, insbesondere auf viele der so genannten Tigerstaaten. Die am stärksten betroffenen Länder waren Indonesien, Südkorea und Thailand. Ursache der Krise waren die zu hohen Renditeversprechen an ausländische Investoren, die sich durch Investitionen in den Ländern nicht mehr refinanzieren ließen. Deswegen und aufgrund des fehlenden Wechselkursrisikos (feste Wechselkursbindung an den US-Dollar) strömte im Vorfeld der Krise viel kurzfristiges Kapital in die Länder. Durch Herdenverhalten kam es infolge erster Krisensymptome zu einem massiven Kapitalabzug aus den Ländern, der dort eine mehrjährige Wirtschafts- und Finanzkrise auslöste.

Dotcom-Blase (2000)

Zusammenbruch der Dotcom-Blase ab 2000: Im März 2000 kam es in vielen Industrieländern zum Platzen einer Spekulationsblase, die insbesondere die so genannten Dotcom-Unternehmen betraf. Ähnlich wie bei der Japankrise kam es zu einem gefühlten Vermögensrückgang und dadurch bedingt zu einer Kaufzurückhaltung, die zu rezessiven Tendenzen in den Ländern führte.

Finanz- und Wirtschaftskrise ab 2007

Die Finanzkrise ab 2007 ist eine Banken- und Finanzkrise, die im Frühsommer 2007 mit der US-Immobilienkrise (auch Subprimekrise) begann. Diese Krise äußerte sich weltweit in Verlusten und Insolvenzen bei Unternehmen der Finanzbranche, aber seit Ende 2008 auch in der Realwirtschaft. Die Krise wurde wesentlich durch fallende Immobilienpreise in den USA beeinflusst, die sich nach einer langen Preissteigerungsphase zu einer Immobilienblase entwickelt hatten. Gleichzeitig konnten immer mehr Kreditnehmer ihre Kreditraten nicht mehr bedienen, teils wegen steigender Zinsen, teils wegen fehlender Einkommen. Weil über Weiterverkauf der Kredite (Verbriefung) diese in aller Welt verstreut waren, weitete sich die Krise auf die ganze Welt aus.

Seit Ende 2008 sind weite Teile der Weltwirtschaft von der Krise betroffen. Sie hatte ihren Ursprung in einer Rezession nach mehreren sog. fetten Jahren, wurde aber verstärkt durch die Finanzmarktkrise. Die Wirtschaft schrumpft unter anderem in Deutschland, Frankreich und den USA. Besonders gravierend sind die Auswirkungen in der Türkei sowie in Japan, Südkorea und Italien. Viele Schwellenländer wie China, Rußland, Indien und Brasilien müssen ein geringeres Wachstum hinnehmen. [19]

Folgen von Wirtschaftskrisen

In jeder Krise gibt es Gewinner und Verlierer. Denn es kommt durch den Krisenablauf zu einer Umverteilung von Einkommen und Vermögen. So sind Wirtschaftskrisen aus Sicht der Kapitaleigner oder im Hinblick auf eine wettbewerbsfähigere Unternehmensstruktur nicht nur negativ zu bewerten. Auch erzeugt nicht zuletzt eine wirtschaftliche Krise den für den Umbau einer Volkswirtschaft notwendigen Reformdruck. Insbesondere ärmere Bevölkerungsschichten tragen am schwersten unter den wirtschaftlichen Folgen der Krise. Ein OECD-Bericht von April 2009 sieht den Anteil der informellen Arbeit derzeit auf einem Rekordstand auf über der Hälfte der weltweit Erwerbstätigen und schätzt ein, dass er bis 2020 auf 2/3 ansteigen wird.[20]

Negative Folge einer Wirtschaftskrise ist häufig die Zunahme der sozialen Spannungen (z. B. der Cacerolazo infolge der Argentinien-Krise). Manche Wirtschaftskrisen haben zu Bürgerkriegen und anderen kriegerischen Konflikten geführt.

Für welchen politischen Ausweg sich die Regierung eines jeweiligen Staates entscheidet, hängt ab vom Zusammenwirken dieser fünf Punkte:

- 1. die wirtschaftliche Position der maßgeblichen gesellschaftlichen Kräfte und das politische Gewicht ihrer Vertretungsorgane (Gewerkschaften, Arbeitgeberverbände);

- 2. die Fähigkeit der politischen Akteure, Koalitionen zwischen Parteien, Gruppen und Vereinigungen zu bilden;

- 3. die Bereitschaft und das Vermögen des Staats, in die Tätigkeit der Unternehmen einzugreifen;

- 4. die (mehr oder weniger liberalen) Traditionen des Staats; und

- 5. die Position des jeweiligen Staats innerhalb des geopolitischen Machtgefüges.[21]

Jeder betroffene Staat kann also sein eigenes Konjunkturpaket schnüren, wenn die Regierung dies für den korrekten Weg erachtet. Jedoch sind nachträglich weitere Folgen möglich und wahrscheinlich, wenn die Gegenfinanzierung nicht gesichert ist.

Literatur

- Nouriel Roubini, Brad Setser: Bailouts or Bail-ins? Responding to Financial Crises in Emerging Economies. 2004. ISBN 978-0-88132-371-9.

Einzelnachweise

- ↑ So hat ein bekanntes deutsches Konjunkturforschungsinstitut bereits vor der Krisensituation kapituliert, indem es ganz auf eine Wachstumsprognose verzichtet. DIW Berlin: Derzeit keine Prognose für das Wachstum 2010 14.04.2009

- ↑ So setzt sich Marx, als er den Ansatz von David Ricardo aufarbeitet, auch mit dem Sayschen Theorem auseinander und bemängelt, dass Say seine Modellvoraussetzungen gerade so gewählt habe, dass Krisen logisch unmöglich seien. (Theorien über den Mehrwert, Bd. II, MEW 26.2. S. 495ff.

- ↑ Tugan-Baranowsky, M.: Studie zur Theorie und Geschichte der Handelskrisen in England. Scientia Verlag, Aalen, 1969.

- ↑ Wolfgang Streeck: Introduction: Explorations into the Origins of Nonliberal Capitalism in Germany and Japan. S. 1 ff. In: Wolfgang Streeck, Kozo Yamamura: The Origins of Nonliberal Capitalism. Germany and Japan in Comparison. Cornell University Press : Ithaca and London 2001. ISBN 0-8014-3917-5.

- ↑ Michel Albert: Capitalism vs. Capitalism: How America's Obsession with Individual Achievement and Short-Term Profit Has Led It to the Brink of Collapse. New York : Four Walls Eight Windows

- ↑ Harvey Leibenstein: Beyond Economic Man: A New Foundation for Microeconomics. Harvard University Press : Cambridge, Mass. 1976

- ↑ Masahiko Aoki: The Japanese Firm as a System of Attributes. In: Masahiko Aoki, Ronald Dore, (Hg.): The Japanese Firm: Sources of Competitive Strength. Oxford University Press 1994

- ↑ Wolfgang Streeck, Kozo Yamamura: The Origins of Nonliberal Capitalism. Germany and Japan in Comparison. Cornell University Press : Ithaca and London 2001. ISBN 0-8014-3917-5. S. 9

- ↑ Wolfgang Streeck: Introduction: Explorations into the Origins of Nonliberal Capitalism in Germany and Japan. S. 8

- ↑ J. Rogers Hollingsworth: Continuities and Changes in Social Systems of Productions: The Cases of Japan, Germany, and the United States. In: J. Rogers Hollingsworth, Robert Boyer, (Hg.): Contemporary Capitalism: The Embeddedness of Institutions. Cambridge University Press 1997. S. 267

- ↑ Paul A. David: Clio and the Economics of QWERTY. American Economic Review 1985. Papers and Proceedings 75:332-37; Douglass C. North: Institutions, Institutional Change, and Economic Performance. Cambridge University Press 1990. S. 100

- ↑ Gerhard Lehmbruch: The Institutional Embedding of Market Economies: The German 'Model' and its Impact on Japan. In: Wolfgang Streeck, Kozo Yamamura, (Hg.): The Origins of Nonliberal Capitalism. Germany and Japan in Comparison. Cornell University Press : Ithaca and London 2001. ISBN 0-8014-3917-5. S. 39 ff.

- ↑ Gerhard Lehmbruch: The Institutional Embedding of Market Economies: The German 'Model' and its Impact on Japan. In: Wolfgang Streeck, Kozo Yamamura, (Hg.): The Origins of Nonliberal Capitalism. Germany and Japan in Comparison. Cornell University Press : Ithaca and London 2001. ISBN 0-8014-3917-5. S. 40 f.

- ↑ Michael Wohlgemuth: Das Ende des „laissez-faire“

- ↑ Rüdiger Dornbusch, Stanley Fischer, Richard Startz: Makroökonomik. ISBN 3486257137 Seite 558

- ↑ Milton Friedman: A Monetary History of the United States.

- ↑ Kaminsky, G. / Reinhart, C. (1999): The Twin Crises: The Causes of Banking and Balance of Payments' Problems, in: The American Economic Review, 89. Jahrgang, S. 473-500.

- ↑ Nicholas Gregory Mankiw: Grundzüge der Volkswirtschaftslehre 4. Auflage. Schäffer-Poeschel Verlag Stuttgart 2008, ISBN 3791018531

- ↑ Statistisches Bundesamt

- ↑ Rising informal employment will increase poverty OECD Entwicklungszentrum 08.04.2009

- ↑ Serge Halimi: Freihändler und Junker13.3.2009

Wikimedia Foundation.