- Griechische Finanzkrise

-

Die griechische Finanzkrise ist eine Haushalts- und Staatsschuldenkrise der Republik Griechenland, die spätestens seit 2010 auch in der breiten Öffentlichkeit wahrgenommen wird. Sie hatte sich zwar bereits in den Jahren zuvor entwickelt, war aber bis 2010 von verschiedenen griechischen Regierungen mit falschen Darstellungen und Meldungen über Griechenlands Wirtschaftsdaten verschleiert worden. Die Auswirkungen betreffen außer Griechenland selbst vor allem den Euroraum der Europäischen Union (Eurokrise). Die Europäische Währungsunion geriet durch die griechische Schuldenkrise schließlich in einen „Teufelskreis aus Staatsschulden- und Bankenkrisen“.[1]

Haushaltskrise bedeutet, dass der Staatshaushalt Griechenlands strukturell ein krisenhaft hohes jährliches Defizit (Nettoneuverschuldung) aufweist, der griechische Staat also nicht nur einmalig übermäßig mehr ausgibt, als er einnimmt. Das griechische Haushaltsdefizit überschreitet seit vielen Jahren deutlich den in den EU-Konvergenzkriterien zwischenstaatlich vereinbarten Grenzwert von maximal drei Prozent des Bruttoinlandsprodukts (BIP). Zur Finanzierung dieses kontinuierlichen Defizits ist Griechenland gezwungen, laufend neue Schulden aufzunehmen und damit seine öffentlichen Schulden zu erhöhen.

Staatsschuldenkrise bedeutet, dass der Staat Griechenland ein krisenhaft hohes Niveau an Schulden aufgebaut hat. In der Folge hat Griechenland auf Basis der geringen eigenen Bonität so gut wie keinen Zugang mehr zum Kapitalmarkt und kann damit auch seine Haushaltsdefizite nicht mehr über diesen finanzieren. Der Schuldenstand Griechenlands lag schon beim Beitritt zur Eurozone über dem in den EU-Konvergenzkriterien dafür vereinbarten Grenzwert von 60 Prozent des Bruttoinlandsprodukts und stieg von knapp 100 % 2003 jedes Jahr (bis auf 2007) weiter an.

Im April 2010 verdichteten sich die Anzeichen, dass es der griechischen Regierung nicht gelingen würde, fällige Kredite zurückzuzahlen. Um einen Staatsbankrott abzuwenden, beantragte Griechenland am 23. April 2010 offiziell EU-Hilfe, etwa zeitgleich begannen dort Spar- und Konsolidierungsanstrengungen.

Bonitätsbewertung Griechenlands (Auszug) Datum Fitch S&P’s Moody’s Quelle 8. Dez. 2009 BBB+ [2] 16. Dez. 2009 BBB+ [3] 16. Dez. 2009 A2 [4] 27. Apr. 2010 BBB− BB+/B A3 [5] 14. Juni 2010 Ba1 [6] 7. Mär. 2011 B1 [7] 30. Mär. 2011 BB− [8] 9. Mai 2011 B [9] 20. Mai 2011 B+ [10] 1. Juni 2011 Caa1 [11] 14. Juni 2011 CCC [12] 13. Juli 2011 CCC [13] 25. Juli 2011 Ca [14] 27. Juli 2011 CC [15] Inhaltsverzeichnis

Entstehung und Verlauf

Bis zum Regierungswechsel 2009

Finanzierungssaldo des Staates in % des Bruttoinlandsprodukts, nach Ameco-Daten

Griechenland trat der Eurozone am 1. Januar 2001 bei. Eurostat stellte 2004 in einem Bericht fest, dass die von Griechenland übermittelten statistischen Daten nicht stimmen könnten. Zurückgeführt wurde dies darauf, dass das Statistische Amt Griechenlands (ESYE) die ihm vorliegenden Daten falsch ausgewertet habe, und die Behörden und Ministerien dem Amt gefälschte Daten geliefert hätten. Vor diesem Hintergrund veröffentlichte Eurostat im November 2004 einen Bericht über die Revision der griechischen Defizit- und Schuldenstandszahlen, demzufolge, dass in den Jahren vor 2004 in elf Einzelfällen falsche Zahlen gemeldet wurden.[16][17]

Nach einem Bericht der New York Times vom 13. Februar 2010[18] hatten US-Banken wie Goldman Sachs und JP Morgan Griechenland in den letzten zehn Jahren dabei geholfen, das Ausmaß seiner Staatsverschuldung zu verschleiern. Neu aufgenommene Kredite waren als Währungsgeschäfte verbucht worden. Im Gegenzug waren künftig zu erwartende Einnahmen, zum Beispiel aus Flughafengebühren und Lotteriegewinnen, abgetreten worden.[19][20][21][22]

Vom Regierungswechsel bis zum Ausbruch der Krise

Bei den Parlamentswahlen am 4. Oktober 2009 gewann die sozialdemokratische Partei PASOK mit einem Stimmenanteil von 43,9 Prozent die absolute Mehrheit der Parlamentssitze. Zwei Tage später wurde Giorgos Papandreou als neuer Ministerpräsident vereidigt.[23] Den Wählern zuvor durch die PASOK versprochene Ausgabenerhöhungen im Sozialbereich konnten nicht finanziert werden. Bereits am 20. Oktober 2009 erklärte der neue Finanzminister Giorgos Papakonstantinou, dass das Haushaltsdefizit 2009 nicht – wie von der Vorgängerregierung angegeben – rund 6 Prozent des BIP betrage, sondern bei voraussichtlich 12 bis 13 Prozent liege und damit die vereinbarte Schuldengrenze der EU-Konvergenzkriterien um ein Vielfaches übersteige.[24][25] Die Zusage der griechischen Regierung vom April 2009 im Rahmen eines laufenden Defizitstrafverfahrens, ihr Staatsdefizit 2009 auf 3,7 % (des BIP) zurückzuführen, konnte daher nicht eingelöst werden. Die Europäische Kommission beschloss Anfang Februar 2010 im Rahmen des bereits laufenden Defizitstrafverfahrens, den griechischen Haushalt unter EU-Kontrolle zu stellen.[26]

Die Regierung in Athen erhielt die Auflage, alle zwei bis drei Monate in Brüssel über ihre Einsparungserfolge Bericht zu erstatten. Als ehrgeiziges Ziel wurde festgelegt, dass Griechenland die Netto-Neuverschuldung bis 2012 unter die im Stabilitäts- und Wachstumspakt vorgesehene Marke von drei Prozent des Bruttoinlandsprodukts drücken solle.[27][28][29][30]

Auf einem Sondergipfel am 11. Februar 2010 in Brüssel wurde der griechische Ministerpräsident Papandreou zu einer drastischen Sparpolitik aufgefordert, um den Staatsbankrott abzuwenden.[31] Die Erwartung der Gipfelteilnehmer, dass Solidaritätsbekundungen mit Griechenland zur Beruhigung der Finanzmärkte ausreichen würden, erfüllte sich nicht. Die Herabstufung der Kreditwürdigkeit Griechenlands durch Ratingagenturen verteuerte die Kreditaufnahme des Staates weiter. Nach langen Kontroversen um die Ausgestaltung der Hilfsmaßnahmen einigten sich die Staats- und Regierungschefs der Euro-Staaten Ende März 2010 auf die finanzielle Unterstützung Griechenlands.[32]

Drohende Zahlungsunfähigkeit und Hilferuf an IWF und EU

Nachdem die Risikoaufschläge für langfristige griechische Staatsanleihen neue Rekordwerte erreichten, beantragte die griechische Regierung am 23. April 2010 offiziell Finanzhilfe. EU, EZB und IWF einigten sich am 1./2. Mai 2010 mit der griechischen Regierung auf ein finanzielles Hilfsprogramm (Kreditzusagen) im Umfang von insgesamt 110 Milliarden Euro unter der Auflage, dass Griechenland ein rigoroses Sparprogramm umsetzt. Im Kreditvertrag heißt es: "Der Darlehensnehmer verzichtet hiermit unwiderruflich und bedingungslos auf die ihm zustehende oder eventuell in Zukunft zustehende Immunität in Bezug auf ihn selbst oder seine Vermögenswerte."[33] An den 80 Milliarden der Euro-Zone betrug der deutsche Anteil 28 Prozent, also ca. 22,4 Milliarden Euro in drei Jahren.[34]

Um dem griechischen Staat zu ermöglichen, weiterhin Kredite bei Banken aufzunehmen (um zum Beispiel auslaufende zu ersetzen), akzeptiert die Europäische Zentralbank seit dem 3. Mai 2010 griechische Staatsanleihen in vollem Nennwert als Kreditsicherheit, obwohl deren Bonität von den Rating-Agenturen als niedrig eingestuft wird.[35]

Die für Griechenland beschlossenen Hilfen reichten jedoch nicht aus, um die Märkte dauerhaft zu beruhigen. Die Risikoaufschläge für griechische Staatsanleihen stiegen weiter.[36] Angesichts dieser Entwicklungen einigten sich die europäischen Staats- und Regierungschefs bei einem Gipfeltreffen (7. bis 10. Mai 2010) dann auf einen 750 Milliarden umfassenden Europäischen Stabilisierungsmechanismus, durch den zukünftig im Bedarfsfall die drohende Zahlungsunfähigkeit eines Mitgliedstaates der Eurozone verhindert werden sollte.

Insgesamt wurden zwar im Folgejahr die griechischen Staatsausgaben um zehn Prozent reduziert, und das staatliche Haushaltsdefizit für 2010 nahm bis August 2010 deutlich ab. Im Gegenzug nahmen jedoch die Insolvenzen im privaten Bereich und die Arbeitslosenzahl (Quotenanstieg von 8,5 auf 12 Prozent) zu. Die Investitionen, das BIP und somit auch die darauf beruhenden Steuereinnahmen gingen zurück.[37] Die am Finanzmarkt ermittelten Risikoaufschläge auf griechische Staatsanleihen stiegen wieder an und erreichten im September 2010 fast wieder das Niveau des Höhepunktes der Krise im Mai.[38]

In Griechenland kam es 2010 zu einer Rezession; die Wirtschaft schrumpfte 2010 um 4,5 Prozent.[39] Um dem entgegenzuwirken, bat die griechische Regierung die Europäische Kommission darum, bestimmte Fördermittel für Griechenland aus den EU-Strukturfonds vereinfacht freizugeben. Diese Fördermittel in Höhe von 15,3 Milliarden Euro konnten von Griechenland zuvor nicht abgerufen werden, da das Land in Folge der Sparmaßnahmen den dafür notwendigen Eigenanteil nicht aufbringen kann.[39]

In der ersten Jahreshälfte 2011 mehrten sich in Griechenland die Proteste gegen die beschlossenen Sparmaßnahmen. Die wichtigste Oppositionspartei Nea Dimokratia (ND) sowie mehrere kleinere weitere Oppositionsparteien wandten sich gegen die Verkleinerung des Staatsdienstes und angekündigte Privatisierungen von Staatsbetrieben.[40] Bereits im November 2010 führte dies zu einer Abspaltung von der ND, bei der reformbereite Parteimitglieder die neue Partei Dimokratiki Symmachia gründeten. Allerdings kam es auch innerhalb der Regierungsfraktion der PASOK zu Konflikten über den Sparkurs, den einige Abgeordnete nicht weiter mittragen wollten. Am 27. Mai lehnte das griechische Parlament in einer Abstimmung einen Regierungsvorschlag über weitere Sparmaßnahmen ab.[40] Die EU forderte daraufhin einen überparteilichen Konsens des griechischen Parlaments zum Schuldenabbau und machte weitere Hilfen davon abhängig, dass das griechische Parlament ein neues Sparpaket beschließe. Auch die Europäische Volkspartei erhöhte den Druck auf ihre Mitgliedspartei ND.[41]

Ende Juni 2011 bildete der griechische Ministerpräsident Papandreou sein Kabinett um und ernannte unter anderem den bisherigen Verteidigungsminister Evangelos Venizelos zum Minister für Wirtschaft und Finanzen.[42] Am 29. Juni stimmte das griechische Parlament gegen die Stimmen der meisten ND-Abgeordneten einem neuen Sparpaket zu, das die Mitgliedstaaten im Europäischen Rat als Voraussetzung für weitere Hilfsmaßnahmen benannt hatten.[43]

Auf einem Sondergipfel am 21. Juli 2011 einigten sich die 17 Euroländer auf ein zweites Rettungspaket für Griechenland. An direkten Krediten wurden 109 Milliarden Euro vom EFSF und dem IWF bis zum Jahr 2014 zugesagt.[44] Private Banken und Versicherungen beteiligen sich mit weiteren 37 Milliarden Euro an der Griechenland-Hilfe.[45]

Im ersten Halbjahr 2011 betrug die griechische Neuverschuldung knapp 14,7 Milliarden Euro – geplant für das ganze Jahr 2011 sind bislang rund 16,7 Milliarden Euro. Griechenland hat nun Schulden in Höhe von mehr als 350 Milliarden Euro.[46] Ende 2010 betrugen die griechischen Staatsschulden 142,8 Prozent des BIP; Ende 2011 werden sie nach EU-Schätzungen etwa 157,7 Prozent des BIP betragen.[47]

Ursachen

Innergriechische Ursachen

Als Ursachen der griechischen Finanzkrise, die sich im Schwerpunkt auf das Verhalten von Regierungen und Institutionen oder Geschehnissen in Griechenland selbst zurückführen lassen, werden genannt:

Beitritt zur Währungsunion der Eurozone ohne Erfüllung der Konvergenzkriterien

- Obwohl Griechenland die EU-Konvergenzkriterien nicht erfüllte, trat es im Jahr 2001 der Eurozone bei.[48] Die Euro-Einführung in Griechenland ohne tatsächliche strukturelle Konvergenz hatte für Griechenland erhebliche Folgeerscheinungen. Insbesondere wird als Hauptpunkt genannt, dass Griechenland sich der nationalen Geldpolitik beraubt habe, mit der es die geringere Wettbewerbsfähigkeit relativ zu den Ländern der Euro-Zone bisher ausgleichen konnte.[49][50]

- Entgegen dem Vertrag von Maastricht, nach dem ein Euro-Land auch nach der Einführung des Euros sowohl das jährliche Haushaltsdefizit als auch den Staatsschuldenstand in Richtung Grenzwert abbauen muss, gelang Griechenland die Reduzierung der überschrittenen Kriterien nicht. Da das Haushaltsdefizit des Landes jedes Jahr erneut schuldenfinanziert werden musste, stieg vielmehr der griechische staatliche Schuldenstand gemessen am BIP fast jedes Jahr weiter an.[51]

- Die Zinslastquote (staatlicher Zinsaufwand im Verhältnis zum BIP) ging für Griechenland mit der Einführung des Euro im Vergleich zu früheren Jahren zunächst einmal zurück, lag aber weiterhin über derjenigen anderer Euroländer. Da Griechenland jedoch weder Haushaltsdefizit noch Staatsverschuldung zurückführte, stieg diese auch wieder an. Die immer höher anwachsende Verschuldung bis zur Krise, in der Griechenland selbst die Zinsen nicht mehr bedienen konnte, folgte.[49][50]

Hohe Staatsausgaben

- Überdurchschnittlich expansive Haushalts- und Wirtschaftspolitik: Nach der Einführung des Euro zum 1. Januar 2002 wurde eine expansive Haushalts- und Wirtschaftspolitik betrieben, indem die Ausgaben weiter stiegen.[52]

- Überdurchschnittliche Lohnerhöhungen: 2002 wurden die Löhne im privaten und öffentlichen Bereich um 12 bis 15 Prozent erhöht.[52] Schon in den 1980er Jahren war es den Gewerkschaften gelungen, über EU-Subventionen soziale Besitzstände in Griechenland zu schaffen, die nicht aus der Produktivität des Landes erwuchsen und damit finanzielle Spannungen erzeugten. Die griechischen Medien werfen den Gewerkschaften vor, dass ihre wiederholte Vereitelung von Sanierungsversuchen zum jetzigen Ausmaß der Krise beigetragen hat.[53]

- Überdurchschnittlicher Konsum und unterdurchschnittliche Investitionen: Griechenland erhöhte seine Staatsschulden seit Einführung des Euro von 152 auf inzwischen ca. 330 Milliarden Euro. Obwohl Griechenland damit in neun Jahren zusätzliche schuldenfinanzierte Ausgaben in Höhe von mehr als 170 Milliarden Euro getätigt hatte, die zur Überschuldung Griechenlands führten, gingen die Investitionen seit der Euro-Einführung 2002 mit Ausnahme des Jahres 2003 jedes Jahr gegenüber dem Wert vor dem Währungsbeitritt zurück.[52] Insbesondere vor dem Hintergrund der in Griechenland unterdurchschnittlich ausgebauten Infrastruktur mit hohem Investitionsbedarf hat sich Griechenland damit die Chance genommen, die Basis dafür zu legen, die Schulden aus eigener Kraft zurückzahlen zu können.

- Intransparenz der Staatsausgaben: Ungenügende Kontrollmechanismen bei Auftragsvergaben des Staates ermöglichten Korruption. Große intransparente Projekte wurden initiiert und teilweise realisiert.

Militärbudget eines Landes, gemessen am BIP. Daten aus Liste der Streitkräfte der Welt

Militärbudget eines Landes, gemessen am BIP. Daten aus Liste der Streitkräfte der Welt

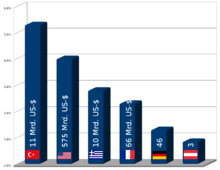

- Hohe Rüstungsausgaben: Wegen der Spannungen mit der Türkei sind diese bezogen auf das BIP größer als die der anderen EU-Länder, ihr Anteil am BIP lag 2007 und 2009 bei sechs Prozent. Insgesamt wurden in dieser Zeit 14 Milliarden Euro jährlich für Verteidigung ausgegeben.[54] Die Rüstungsgüter wie U-Boote, Fregatten, Hubschrauber und Kampfflugzeuge wurden insbesondere in Deutschland, Frankreich und den USA gekauft.[55]

- Überdimensionierter und ineffizienter Staatsapparat: Traditionell verschaffen die jeweils Regierenden den Mitgliedern ihrer Partei Arbeitsplätze in der Verwaltung, wodurch der Staatsapparat personell aufgebläht und nicht nach Kompetenz besetzt ist. Eine erstmals im Juli 2010 durchgeführte Zählung aller staatlichen Angestellten ergab die Zahl 768.009, bei nur etwas mehr als 10 Millionen Einwohnern.[56] Insgesamt sind bis zu 24 Prozent aller Arbeitnehmer im öffentlichen Sektor beschäftigt, viele allerdings nur mit Zeitverträgen.[57] Sie bezogen 14 Monatsgehälter.[54] Die Staatsausgabenquote insgesamt ist in Griechenland allerdings im Vergleich zu anderen Industriestaaten nicht besonders hoch.[58]

Geringe Staatseinnahmen

- Griechenland hatte in den Jahren vor der Krise einige Steuern gesenkt, was zu einer Verringerung der Einnahmequote des Staates führte. 2007 lagen die effektiven Steuern auf Einkommen aus Gewinnen und Vermögen in Griechenland bei 15,9 Prozent. In Deutschland lag der Satz bei 24,4 Prozent, den Höchstwert in der EU gibt es im Vereinigten Königreich mit 42,7 Prozent.[59][58]

- Unbesteuerte Schattenwirtschaft: Griechenland lässt eine überdurchschnittlich große Schattenwirtschaft von geschätzten 40 Prozent des BIP (Schätzung für Deutschland: 15 Prozent) zu und verliert damit jedes Jahr Steuereinnahmen zwischen (geschätzt) 12 und 30 Milliarden Euro. Obwohl alleine die Eindämmung der Steuerhinterziehung einen Haushaltsüberschuss erzeugen würde und damit die griechische Finanzkrise hätte verhindern können, wurden die steuerpflichtigen Bürger von den Finanzbehörden nicht intensiver kontrolliert. Viele Griechen bezeichnen die überdurchschnittlich hohe Steuerhinterziehung selbst oft als „Volkssport“.[60][61][62][63]

EU-basierende Ursachen

Als Ursachen der griechischen Finanzkrise, die sich im Schwerpunkt auf das Verhalten von Regierungen und Institutionen oder Geschehnissen im Bereich der Mitgliedsstaaten der EU und der EU selbst zurückführen lassen, werden genannt:

- Unzureichende Sanktions- und Motivationsmechanismen bei Vertragsverletzungen: Automatische Sanktionen gegen Haushaltssünder wurden in den 1990er Jahren diskutiert, aber nicht als Teil der Verträge verabschiedet. Kurzfristig dürfen EU-Länder den Haushaltssaldo und Schuldenstand übermäßig ausweiten, ohne Konsequenzen seitens der EU fürchten zu müssen. Als seit etwa 2003 die beiden wirtschaftlich größten Mitgliedsstaaten Deutschland und Frankreich die Maastricht-Kriterien verletzten, konnten sie durch den Einwand, dass eine solche baldige Rückkehr zu den Grenzwerten bevorstehe oder durch ihre Stimmenmehrheit Sanktionen gegen sich abwenden. Langfristig können Mitgliedsstaaten darauf hoffen, dass sich später bei einer krisenhaften Entwicklung andere EU-Staaten an der Schuldenrückzahlung beteiligen. Das im Vertrag von Maastricht festgelegte Verbot der Haftungsübernahme für Schulden (No-Bailout-Klausel) ist damit ausgehöhlt.[64][65] Insgesamt wurde so das Risiko einer Finanzkrise in der Währungsunion durch unsolide Fiskalpolitik von Mitgliedsstaaten erhöht.

- Unzureichende Durchsetzung der Verträge: Die EU-Behörden haben trotz frühzeitiger Kenntnis der wirtschaftlich kritischen Lage von Ländern wie Griechenland über Jahre hinweg in wirksamer Weise weder das Verfehlen der Kriterien thematisiert, noch Gegenmaßnahmen gefördert.

- Unzureichende Eingriffsmöglichkeiten in die Fiskal- und Haushaltspolitik der Euro-Länder: Bei vertragswidrigen Abweichungen von einer soliden Fiskalpolitik einzelner EU-Länder können die EU-Institutionen kaum direkt durch Maßnahmen eingreifen.

Weltweite Ursachen

Als Ursachen der griechischen Finanzkrise, die sich im Schwerpunkt auf das Verhalten von Regierungen und Institutionen oder Geschehnissen auf globalem Niveau zurückführen lassen, werden auch folgende Sachverhalte genannt:

- Trotz hoher Staatsverschuldung erhielt der griechische Staat lange Zeit zu fast den selben Bedingungen Kredite wie EU-Staaten mit deutlich niedrigerer Staatsverschuldung. Die Finanzmärkte erzwangen so keinen Kurswechsel der griechischen Finanzpolitik. Demnach bestand entgegen den EU-Verträgen die Erwartung eines Bail-outs durch andere EU-Staaten. Mit Ausbruch der Finanzkrise ab 2007 erschienen diese Erwartungen unwahrscheinlich und in hochverschuldeten EU-Ländern wie Griechenland begannen die Risikoprämien auf staatliche Schuldpapiere zu steigen.[66][67]

- Die im Zuge der weltweiten Finanzkrise ab 2007 ergriffenen Maßnahmen zur Bankenrettung werden als weitere Ursache der griechischen Finanzkrise gesehen. Nach Irland war Griechenland am stärksten von einem angeschlagenen Bankensektor betroffen. Um Banken vor einem möglichen Bankrott zu retten, wandelte Griechenland Kreditrisiken der Geldhäuser in staatliche Risiken um. Durch das gestiegene staatliche Ausfallrisiko wurde es für den griechischen Staat aufgrund höherer Risikoprämien teurer, auf den Finanzmärkten Kapital zu leihen.[68]

Sich gegenseitig verstärkende Ursachen

Die regelmäßigen Haushaltsdefizite führten zu einer stetigen Erhöhung der Staatsverschuldung, diese wiederum zu immer ungünstiger werdenden Kreditkonditionen, zu denen Gläubiger noch bereit waren, frisches Geld zu verleihen. Sowohl die kumulativ zunehmende Staatsverschuldung (Tilgungslasten) als auch die kostspieliger werdenden Kreditkonditionen (Zinslasten) belasteten wiederum den griechischen Staatshaushalt. Als die Leistungsfähigkeit der griechischen Wirtschaft und die Staatsverschuldung durch die Rating-Agenturen immer schlechter bewertet wurden, beschleunigte sich die vorstehend beschriebene Entwicklung hin zu immer höheren Kapitalkosten.

Maßnahmen zur Krisenbewältigung

Maßnahmen der griechischen Regierung

Erstes Sparpaket – März/April 2010

Am 3. März 2010 wurde die Mehrwertsteuer mit Wirkung vom 15. März 2010 von 19 Prozent auf 21 Prozent erhöht und eine Kürzung der Beamtengehälter beschlossen. Dadurch sollen jährlich 4,8 Milliarden Euro eingespart werden.[69]

Am 28. April 2010 wurde vom Kabinett der Kallikratis-Plan beschlossen, wonach Verwaltungsausgaben von 1,8 Milliarden Euro jährlich eingespart werden sollen. Geplant ist das 13. und 14. Monatsgehalt der Beamten nicht nur temporär, sondern permanent zu streichen.[70]

Zweites Sparpaket – Mai 2010

Am 2. Mai 2010 beschloss die griechische Regierung ein mit IWF und EU ausgehandeltes Maßnahmenpaket. Durch folgende Maßnahmen sollen bis 2013 etwa 30 Milliarden Euro eingespart werden:[71]

- Einfrierung der Beamtengehälter über 2000 Euro

- Abschaffung aller Steuerbefreiungen

- Reduzierung der Verwaltungsebenen von fünf auf drei

- Reduzierung der Stadtverwaltungen von derzeit über 1000 auf 370

- Streichung des 13. und 14. Monatsgehalts bzw. der Monatsbezüge im öffentlichen Dienst[72][73][74]

- Einstellungsstopp im öffentlichen Dienst: Nur jede fünfte Stelle, die im öffentlichen Dienst frei wird, soll neu besetzt werden. Im Herbst 2011 sollen weitere Stellen gestrichen werden.[75]

- Anhebung des durchschnittlichen Rentenalters von 61,3 auf 63,4 Jahre[72][74]

- nochmalige Anhebung der Mehrwertsteuer von 21 Prozent auf 23 Prozent sowie Erhöhung der Steuern auf Tabak, Spirituosen und Kraftstoff[72][74]

Das griechische Parlament verabschiedete das Sparpaket am 6. Mai 2010.[76]

Drittes Sparpaket – Juni 2011

Das griechische Parlament stimmte dem dritten Kürzungspaket der Regierung am 29. Juni 2011 zu. 155 der insgesamt 300 Abgeordneten stimmten in der namentlichen Abstimmung dafür, 138 votierten dagegen, 5 enthielten sich und 2 nahmen an der Abstimmung nicht teil. Bis 2015 will die Regierung Papandreou damit rund 78 Milliarden Euro einsparen (rund 28 Milliarden Euro durch Leistungskürzungen und Steuererhöhungen, 50 Milliarden durch Privatisierungen und Verkauf staatlicher Immobilien).[77] Die Verabschiedung des Sparpakets war die entscheidende Voraussetzung für die Freigabe einer weiteren, fünften, Tranche aus dem 110 Milliarden Euro schweren ersten Rettungspaket durch EU und IWF. Ungeachtet der Entscheidungen im Parlament rechnen zahlreiche Wirtschaftsexperten mittelfristig mit einer Umschuldung Griechenlands.

Hauptpunkte des dritten Pakets:[78][79]

- Steuern: Die Vermögensteuer wird angehoben ebenso wie die Mehrwertsteuer für verschiedene Bereiche. Zudem wird eine „Solidaritätssteuer“ eingeführt, Steuerbefreiungen sollen wegfallen.

- Löhne: Bis 2015 soll die Zahl der Beschäftigten im Öffentlichen Dienst um 150.000 reduziert werden, die verbleibenden Beamten müssen länger arbeiten.

- Sozialleistungen: Die Vermögen von Leistungsbeziehern sollen überprüft und eine Reihe von Leistungen gekürzt werden.

- Verteidigung: Im kommenden Jahr will das Land bei der Rüstung 200 Millionen Euro sparen, von 2013 bis 2015 sollen es dann jährlich 333 Millionen Euro sein.

- Gesundheitssystem: 2011 sollen 310 Millionen Euro und weitere 1,43 Milliarden bis 2015 gekürzt werden - etwa durch eine Absenkung der staatlich festgesetzten Preise für Medikamente.

- Investitionen: In diesem Jahr sollen 700 Millionen Euro weniger fließen, die Hälfte dieser Summe soll auf Dauer wegfallen.

- Privatisierungen: Viele Staatsbetriebe sollen in private Hand wechseln. Unsicher ist, ob in der derzeitigen Lage angemessene Preise für die Unternehmen erzielt werden können.[80]

Ankündigung eines weiteren Sparpakets – September 2011

Am 21. September 2011 gab die griechische Regierung bekannt, neue Sparmaßnahmen beschlossen zu haben. So werde der Steuerfreibetrag von bislang 8000 Euro auf 5000 Euro gesenkt. Weiterhin sollen 30.000 Stellen im öffentlichen Dienst gestrichen werden. Beamte und andere Staatsbedienstete sollen in eine sogenannte „Arbeitsreserve“ geschickt werden. Sie erhalten für maximal zwölf Monate 60 Prozent ihres Einkommens, ehe eine unabhängige Behörde über die Weiterbeschäftigung bzw. Entlassung entscheidet.[81]

Bekämpfung der Korruption und Schattenwirtschaft

Als einträglich gilt auch die Bekämpfung der Schattenwirtschaft: Mit 65 Milliarden Euro beziffert sich die jährliche griechische Schattenwirtschaft. Allein 20 Milliarden Euro werden an Steuern hinterzogen.[82] Die schnelle Steigerung der Einnahmen des Staates erweist sich als schwierig, da die Umstrukturierung der Steuerbehörden und Gesetzesänderungen allenfalls langfristig Erfolg zeigen.

Als Beispiel für Korruption in Griechenland wurde insbesondere von nichtgriechischen Medien das Fakelaki thematisiert, die Zuwendung von Bargeld per Briefumschlag.[83] Es ist nicht genau bekannt, wie weit diese Praxis verbreitet ist.[84]

Der Generalinspektor für öffentliche Verwaltung[85] setzte eine Online-Zählung von Beamten an. Im Zusammenhang mit der Zählung wurden mehrere Straftaten, unter anderem eine nicht existierende Gesundheitsbehörde, aufgedeckt.[86]

Namen von Steuersündern werden im Internet veröffentlicht, angefangen wurde mit Ärzten, die teilweise zuvor Einkommen unter dem Existenzminimum deklarierten.[87]

2010 wurde eine Steuerreform durchgeführt. Ab 2012 wird die Pflicht des bargeldlosen Zahlungsverkehrs bei Beträgen über 1500 Euro eingeführt.[88][89]

Regierungskrise November 2011

Regierungschef Papandreou kündigte am 1. November 2011 eine Volksabstimmung über die mit weiteren drastischen Sparauflagen verbundenen Beschlüsse des Euro-Gipfels in Brüssel zur Griechenlandhilfe an, ließ diesen Plan aber bereits am 3. November wieder fallen, nachdem die anstehende Kreditauszahlung von acht Milliarden Euro („Rettungshilfen“) an Griechenland im Hinblick auf die Unsicherheiten der innenpolitische Entwicklung in Griechenland ausgesetzt worden war. Papandreou stellte am 4. November im Parlament die Vertrauensfrage und erhielt nach der Ankündigung, eine Übergangsregierung unter Einbindung der oppositionellen Nea Dimokratia bilden zu wollen, die Mehrheit.[90][91]

Maßnahmen der EU und des IWF

Rechtliche Grundlage der EU-Hilfen

Die Nichtbeistands-Klausel der Europäischen Wirtschafts- und Währungsunion (EWWU), des Art. 125 AEU-Vertrag schließt die automatische Haftung der Europäischen Union sowie der Mitgliedstaaten für Verbindlichkeiten anderer Mitgliedstaaten aus. Die Nichtbeistandsklausel schließt jedoch, wenigstens nach aktueller Deutung, nicht die freiwillige Übernahme von Schulden durch andere Staaten (Bailout) aus.[92]

Erstes Rettungspaket von EU und IWF – April 2010

Nachdem Ratingagenturen die Kreditfähigkeit Griechenlands weiter herabgestuft und die Risikoaufschläge für langfristige griechische Staatsanleihen erste Rekordwerte erreicht hatten, beantragte die griechische Regierung am 23. April 2010 offiziell Finanzhilfe.

Die Europäische Union (EU), die Europäische Zentralbank (EZB) und der Internationale Währungsfonds (IWF) einigten sich am 1./2. Mai 2010 mit der griechischen Regierung auf ein auf drei Jahre angelegtes finanzielles Hilfsprogramm (Kreditzusagen) im Umfang von insgesamt 110 Milliarden Euro. Der griechische Schuldenhaushalt sollte im Gegenzug binnen drei Jahren konsolidiert werden, sodass das Haushaltsdefizit bis 2014 auf unter 3 Prozent gesenkt werden sollte.[93] Von den zugesagten 110 Milliarden übernahm der IWF 30 Milliarden, die Euro-Zone 80 Milliarden (als bilaterale Kreditzusagen). An den 80 Milliarden der Euro-Zone betrug der deutsche Anteil 28 %, also ca. 22,4 Milliarden Euro in drei Jahren.[94][34] Im Jahr 2010 fielen davon für Deutschland 8,4 Milliarden Euro an, in den folgenden beiden Jahren sollten nochmals 14 Milliarden Euro folgen.[95][96][97][98]

Am 7. Mai 2010 stimmten der Deutsche Bundestag[97] sowie der Deutsche Bundesrat[99] der Griechenland-Hilfe zu und verabschiedeten das Währungsunion-Finanzstabilitätsgesetz.[100]

Im Mai 2010 wurde die 1. Tranche des Hilfspaketes in Höhe von 20 Milliarden Euro ausgezahlt.[101] Davon stammen 5,5 Milliarden vom IWF und 14,5 Milliarden von den Eurostaaten.[102]

Die Auszahlung der 2. Tranche der Eurostaaten in Höhe von 6,5 Milliarden Euro erfolgte am 13. September 2010. Die 3. Tranche in gleicher Höhe wurde am 19. Januar 2011 ausgezahlt. Am 16. März 2011 wurde die 4. Kredittranche in Höhe von 10,9 Milliarden Euro ausgezahlt. Am 2. Juli 2011 wurde der Beschluss gefasst, die 5. Tranche auszuzahlen.[102] Die 6. Tranche soll im Oktober oder November 2011 ausgezahlt werden.

Zweites Rettungspaket von EU und IWF – Juli 2011

Nachdem sich das erste Rettungspaket als nicht-ausreichend erwiesen hatte, wurde ein zweites Rettungspaket für Griechenland auf einem EU-Gipfeltreffen der 17 Euroländer am 21. Juli 2011 beschlossen.[44] Das Hilfspaket hat ein Volumen von insgesamt 109 Milliarden Euro und kann von dem neu geschaffenen EFSF, einer Einrichtung der beteiligten Staaten, und dem Internationalen Währungsfonds (IWF) bis zum Jahr 2014 ausgezahlt und zu dem niedrigen Zinssatz von 3,5 Prozent verliehen werden. Für die Rückzahlung sämtlicher vom Rettungsfonds zur Verfügung gestellten Mittel wurde Griechenland eine Laufzeitverlängerung von siebeneinhalb auf 15 Jahre gewährt.[103]

Erstmals wurde zudem eine Beteiligung des privaten Finanzsektors auf freiwilliger Basis vereinbart.[104][105] Der Nettobeitrag von Banken und Versicherungen zur Griechenland-Unterstützung soll bis 2014 zusätzliche 37 Milliarden Euro umfassen.[45] Der geplante Ankauf von griechischen Anleihen von privaten Gläubigern durch den Euro-Rettungsfonds unter ihrem Nennwert wird den Privatsektor mit mindestens weiteren 12,6 Milliarden Euro belasten.[106]

Weiterhin wurde auf dem EU-Gipfel ein Wiederaufbauplan für Griechenland angekündigt, um wirtschaftliches Wachstum zu fördern.[103] Die EU-Kommission setzte eine „Task Force für Griechenland“ ein.[107]

EU-Gipfel am 26. Oktober 2011

In der Nacht vom 26. zum 27. Oktober entwarfen die Euroländer - nach einem vorbereitenden Treffen einige Tage zuvor und nach einer Abstimmung im Bundestag am 26. Oktober - einen Plan, durch den Griechenland langfristig - bis 2020 - wieder ohne Finanzhilfen aus dem Ausland auskommen soll. Grundlegendes Ziel dabei ist, den Schuldenstand des Landes von heute 160 Prozent auf 120 Prozent des Bruttoinlandprodukts (BIP) zu drücken. Die privaten Gläubiger verzichteten nach intensivem politischen Druck auf 50 Prozent bzw. 100 Milliarden Euro ihrer Forderungen an Athen. Die Kreditgeber sollen ihre Staatsanleihen dazu im Januar in neue Anleihen umtauschen. Die dem Euro-Währungsgebiet angehörenden Mitgliedstaaten werden einen Beitrag von bis zu 30 Mrd. Euro zur Beteiligung des Privatsektors leisten.[108] Die ‚Schlagkraft des EFSF‘ soll durch einen ‚Hebel‘ auf eine Billion Euro erhöht werden. Die Hebelung war zuvor von vielen Seiten kritisiert worden,[109] weil sie das Risiko, dass letztlich die Steuerzahler für die vom EFSF eingegangenen Risiken (Bürgschaften) haften müssen, deutlich erhöhen.[110]

Profiteur eines Schuldenschnitts im Oktober 2011 gegenüber einem zuvor von der Politik ausgeschlossenen Schuldenschnitt (etwa bereits 2009) seien die privaten Banken, die ihre griechischen Staatsanleihen abstoßen konnten, die großteils von der EZB gekauft worden sind. Die Kosten trügen nun die Steuerzahler der Eurozone.[111]

Im Hinblick auf die Unsicherheit der innenpolitischen Entwicklung in Griechenland wurde die beschlossene Auszahlung zunächst ausgesetzt, nachdem Regierungschef Papandreou am 1. November 2011 eine Volksabstimmung über die Beschlüsse des Euro-Gipfels ankündigte; Papandreou ließ diesen Plan zwar nach zwei Tagen wieder fallen, musste danach aber die Bildung einer neuen Regierung ankündigen, um eine Vertrauensabstimmung zu überstehen.

Maßnahmen der Europäischen Zentralbank

Im Mai 2010 kaufte die Europäische Zentralbank griechische Staatsanleihen in Höhe von 25 Milliarden Euro.[112] Die EZB gab bekannt, griechische Anleihen unabhängig von deren Ratingstatus als Sicherheit zu akzeptieren.[113] Griechenland und andere Staaten der Eurokrise werden auch über das Verrechnungssystem TARGET2 seit Ausbruch der Finanzkrise ab 2007 durch Kredite unterstützt.[114] Auch im Jahr 2011 setzte sich der Kauf griechischer Staatsanleihen fort. Die Tageszeitung Die Welt rechnete daher im Mai 2011 (insgesamt ca. 40–50 Milliarden) mit erheblichen Risiken für die EZB im Fall einer griechischen Zahlungsunfähigkeit.[115] Die FAZ gab im Oktober 2011 an, dass die EZB griechische Anleihen im Nennwert von rund 60 Milliarden Euro besitzen würde, die sie zu einem durchschnittlichen Kurs von etwa 70 Prozent gekauft habe.[116] Die EZB ist vom im Oktober 2011 vereinbarten Schuldenschnitt nicht betroffen.

Reaktionen

Ratingagenturen und Finanzmärkte

Bereits vor Beginn der griechischen Haushaltskrise war Griechenland als Schuldner bei vielen Ratingagenturen nicht mit den besten Noten bewertet. Die drei großen amerikanischen Ratingagenturen Standard & Poor’s, Fitch Ratings und Moody’s senkten im Verlauf der Krise ihre Ratingcodes sukzessive und signalisierten damit den Finanzmärkten ein erhöhtes Ausfallrisiko für Kredite und Staatsanleihen Griechenlands.[117] In der Folge dieser negativen Bewertungen erhöhten sich die Kreditzinsen für Griechenland erheblich und die Kurse für Staatsanleihen brachen ein, da ein Zahlungsausfall nicht mehr ausgeschlossen werden konnte.[118]

Am 14. Juni 2011 senkte die Ratingagentur Standard & Poor’s die Bewertung für langfristige griechische Staatsanleihen um drei Stufen auf CCC.[12] Griechenland hat somit seit Juni 2011 das schlechteste Rating aller benoteten Länder der Welt.[119]

Am 20. September 2011 gab David Riley, zuständig für die staatlichen Bonitätsstufen bei der Ratingagentur Fitch bekannt, von einem Staatsbankrott Griechenlands überzeugt zu sein. Die Meldungen über ein Auseinanderbrechen der Euro-Zone seien aber völlig übertrieben, so Riley. Denn es sei zudem unwahrscheinlich, dass die Regierungen eine Zahlungsunfähigkeit systemisch wichtiger Finanzkonzerne oder Staaten zulassen würden. Damit wären weitere Krisenstaaten in der Euro-Zone noch schneller der Gefahr der Kapitalflucht ausgesetzt.[120][121]

Reaktionen der griechischen Bevölkerung

In Umfragen unmittelbar vor Abstimmung des Sparpakets im Mai 2010 hatte sich eine Mehrheit der Griechen dafür ausgesprochen.[122] Im November 2010 gewann die regierende sozialistische Partei PASOK die zweite Runde der Kommunalwahlen, darunter erstmals nach 20 Jahren wieder die Rathäuser von Athen und Thessaloniki.[123]

Trotzdem kam es zu Demonstrationen im Stadtzentrum und anderen Protesten.[124] Diese friedlichen Aktionen wurden vornehmlich von Gewerkschaften und Kommunisten getragen. Dagegen setzten Autonome bei Demonstrationen gegen die Sparpläne am 5. Mai 2010 ein Bankgebäude mit Brandsätzen in Brand, wodurch drei Menschen ums Leben kamen.[122]

Im Verlauf der Sparmaßnahmen gewannen die Proteste zunehmend an Schärfe. So kam es 2011 zu zahlreichen Demonstrationen, die wiederholt zu Konfrontationen mit der Polizei führten,[125] sowie im Juni 2011 zu einer mehrwöchigen Besetzung des Syntagma-Platzes vor dem Athener Parlamentsgebäude.[126] Außerdem gab es von Januar bis Juni 2011 vier teils mehrtägige Generalstreiks gegen die Sparmaßnahmen.[126]

Seit Beginn der Wirtschaftskrise ist die Zahl der Landwirte innerhalb von zwei Jahren um 40.000 gestiegen.[127]

Seit Ausbruch der Krise haben viele Griechen ihre Guthaben bei inländischen Banken verringert, um sie als Bargeld zu halten oder ins Ausland bzw. zu ausländischen Banken zu transferieren („Kapitalflucht“). Im Mai 2011 waren es nach einer Schätzung 46 Milliarden Euro,[128] noch im März 2011 waren 30 Milliarden Euro geschätzt worden. Mögliche Motive sind Angst vor Besteuerung, Erwarten einer Währungsreform, Angst vor einer Insolvenz der kontoführenden Bank[129] oder Angst vor einer Staatspleite.[130]

Reaktionen in Deutschland

Die Mehrheit der Deutschen lehnt eine Unterstützung Griechenlands in der Finanzkrise ab.[131][132] Im Juni 2011 äußerten gleichwohl 63 Prozent der befragten Bürger bei der Umfrage ARD-Deutschlandtrend Verständnis, dass Griechen gegen die einschneidenden Sparmaßnahmen protestieren.[133]

Eine Verfassungsbeschwerde der Wissenschaftler Joachim Starbatty, Wilhelm Hankel, Karl Albrecht Schachtschneider, Wilhelm Nölling, des Managers Dieter Spethmann und des Politikers Peter Gauweiler gegen die deutsche Beteiligung am Europäischen Stabilisierungsmechanismus zur Unterstützung von Griechenland in der Finanzkrise wurde zur Entscheidung durch das Bundesverfassungsgericht in Karlsruhe angenommen. Die Verhandlung über die Klage fand im Juli 2011 statt.[134] Die Kläger argumentierten unter Berufung auf die Nichtbeistands-Klausel, der Deutsche Bundestag sei in die Entscheidung der Bundesregierung nicht ausreichend einbezogen worden, die deutsche Griechenlandhilfe sei daher verfassungswidrig.[135][136][137]

Das Urteil[138] wurde am 7. September 2011 vom Zweiten Senat des Bundesverfassungsgerichts in den drei miteinander verbundenen Verfahren mit Az. 2 BvR 987/10, 2 BvR 1485/10, und 2 BvR 1099/10 unter Mitwirkung des Präsidenten des Bundesverfassungsgerichts, Andreas Voßkuhle, gesprochen. Die Maßnahmen zur Rettung des Euro sind nach Ansicht des Bundesverfassungsgerichts (Zweiter Senat) mit dem Grundgesetz vereinbar. Die Bundesrepublik Deutschland darf demnach der Republik Griechenland mit Kreditgarantien helfen und sich am künftigen Euro-Rettungsschirm EFSF beteiligen. Allerdings wiesen die Richter das deutsche Parlament an, bei weiteren Euro-Hilfen auf seinem Recht zu beharren, finanzpolitische Entscheidungen zu fällen.[139] Es dürfe keinen Automatismus für Zahlungen geben, der die Rechte der Abgeordneten aushebelt. „Die Hilfspakete müssten klar definiert sein und den Parlamentariern die Möglichkeit zur Kontrolle und zum Ausstieg geben.“[140]

Siehe auch

- Eurokrise

Literatur

- Hartmann, Detlef; Malamatinas, John: Krisenlabor Griechenland. Assoziation A, Berlin und Hamburg 2011, ISBN 978-3-86241-405-5.

- Georg Erber: Staatsverschuldung und Financial Engineering. In: DIW-Wochenbericht, 2011, vol. 78, issue 36, S. 11-19.

Weblinks

Commons: Unruhen in Griechenland – Sammlung von Bildern, Videos und Audiodateien

Commons: Unruhen in Griechenland – Sammlung von Bildern, Videos und Audiodateien- Eine Analyse der Krise bei Das Dossier, 8. Mai 2011

- Debatte über Euro-Zukunft - Sollen wir Griechenland pleitegehen lassen? – Spiegel-Online-Artikel vom 15. September 2011 mit Meinungsbekundungen von vielen kompetenten Seiten, [1]

Einzelnachweise

- ↑ Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung Jahresgutachten 2011/2012, Erstes Kapitel, I „Die Krise im Euro-Raum bewältigen“

- ↑ Rating-Agentur Fitch: Griechenland büßt an Kreditwürdigkeit ein. In: Spiegel Online. 8. Dezember 2009, abgerufen am 1. Juli 2011.

- ↑ Kreditwürdigkeit: Weitere Ratingagentur stuft Griechenland herunter. In: Spiegel Online. 16. Dezember 2009, abgerufen am 1. Juli 2011.

- ↑ Griechenland Kredit-Rating: Moody’s stuft das Land auch herab (auf A2). In: Börsennotizbuch. 22. Dezember 2009, abgerufen am 1. Juli 2011.

- ↑ Greece not expected to default: S&P. In: moneycontrol.com. 22. April 2010, abgerufen am 5. Mai 2010 (englisch).

- ↑ Ramschstatus: Moody’s senkt Griechenland-Rating. In: FAZ.net. 14. Juni 2010, abgerufen am 1. Juli 2011.

- ↑ Mega-Abwertung: Griechenland wehrt sich gegen Rating-Riesen. 7. März 2011, abgerufen am 7. März 2011.

- ↑ Medienschau: S&P senkt Bonitätsnoten für Portugal und Griechenland. In: FAZ.net. 30. März 2011, abgerufen am 30. März 2011.

- ↑ Standard & Poor’s senkt Bewertung: Glaube an Griechenlands Bonität schwindet. In: tagesschau.de. 9. Mai 2011, abgerufen am 9. Mai 2011.

- ↑ Fitch schubst Griechenland ein Stück weiter Richtung Abgrund. FTD, 20. Mai 2011, abgerufen am 1. Juli 2011.

- ↑ Zweifel an Zahlungsfähigkeit: Agentur Moody's stuft Griechenland erneut herab. In: tagesschau.de. 2. Juni 2011, abgerufen am 31. Oktober 2011.

- ↑ a b Euro-Krise: S&P gibt Griechenland weltweit schlechtestes Kreditrating. In: Zeit Online. 14. Juni 2011, abgerufen am 5. November 2011.

- ↑ Fitch stuft Athens Kreditwürdigkeit auf CCC herab. Welt online, 13. Juli 2011, abgerufen am 14. Juli 2011.

- ↑ Jetzt wertet Moody's Griechenland drei Stufen herab. Welt online, 25. Juli 2011, abgerufen am 25. Juli 2011.

- ↑ S&P stuft Griechenland noch tiefer in Ramsch-Status. Reuters, 27. Juli 2011, abgerufen am 27. Juli 2011.

- ↑ Bericht zu den Statistiken Griechenlands über das öffentliche Defizit und den öffentlichen Schuldenstand. Europäische Kommission, 8. Januar 2010, abgerufen am 7. Januar 2011.

- ↑ Report by Eurostat on the Revision of the Greek government deficit and debt figures. 22. November 2004, abgerufen am 2011 (englisch).

- ↑ Wall St. Helped to Mask Debt Fueling Europe’s Crisis. In: New York Times. 13. Februar 2010, abgerufen am 31. Oktober 2011.

- ↑ Felix Wadewitz: US-Banken halfen Athen beim Tricksen. FTD, 15. Februar 2010, abgerufen am 15. Februar 2010.

- ↑ Haushaltskrise: Goldman Sachs half Griechenland bei Schuldenkosmetik. In: Spiegel Online. 6. Februar 2010, abgerufen am 31. Oktober 2011.

- ↑ Beat Balzli: Unsichtbare Miese: Wie die US-Bank Goldman Sachs der griechischen Regierung bei ihrer Schuldenkosmetik half. In: Der Spiegel. Nr. 6, 2010 (online).

- ↑ Defizit-Kosmetik: Griechenland zahlte 300 Millionen Dollar an Goldman Sachs. In: Spiegel Online. 14. Februar 2010, abgerufen am 31. Oktober 2011.

- ↑ Papandreou als neuer Ministerpräsident vereidigt, in: Der Standard, 6. Oktober 2009 (aufgerufen 6. Oktober 2009).

- ↑ manager-magazin 20. Oktober 2009: EU rügt Griechenland. Das Spiel ist aus

- ↑ Frankfurter Rundschau-Online 19. Januar 2010: Vertrauen ist gut, Kontrolle ist besser

- ↑ Die Welt: EU übernimmt Kontrolle über griechische Finanzen

- ↑ Spiegel-Online 2. Februar 2010: Rekord-Defizit. EU drängt Griechenland zum Blitz-Sparen

- ↑ Spiegel-Online 3. Februar 2010: Strikter Sparkurs bis 2012. EU übernimmt Kontrolle über Griechenlands Finanzen

- ↑ Spiegel-Online 3. Februar 2010: Gigantisches Haushaltsdefizit. EU-Sparkommissar Alumnia diktiert Griechenland den Kürzungskurs

- ↑ Spiegel-Online 4. Februar 2010: Gigantisches Haushaltsdefizit. Griechen streiken gegen EU-Sparvorgaben

- ↑ „Blätter“, Chronik, 4/2010, S. 126.

- ↑ Spiegel-Online 25. März 2010: Einigung auf EU-Gipfel. Euro-Länder schließen Rettungspakt für Athen

- ↑ http://www.spiegel.de/wirtschaft/soziales/0,1518,791271,00.html

- ↑ a b Spiegel-Online 9. Mai 2010: Internationaler Währungsfonds billigt Kredite für Athen. s. hier: Tabelle: Wo das Geld für Griechenland herkommt

- ↑ Presseerklärung der EZB vom 3. Mai 2010, „3 May 2010 – ECB announces change in eligibility of debt instruments issued or guaranteed by the Greek government“

- ↑ Spiegel-Online 17. Mai 2010: Der ausgehöhlte Euro / s. auch Grafiken

- ↑ vgl. Spiegel: Griechische Wirtschaft schrumpft dramatisch, Spiegel: Erst Depression, dann Explosion, August 2010

- ↑ Märkte honorieren griechische Einsparungen nicht. 1. September 2010, abgerufen am 30. März 2011.

- ↑ a b Die Zeit online, 5. Juli 2011: Ein Marshallplan für Griechenland.

- ↑ a b Griechenlands Opposition verhindert Sparkonsens. In: Zeit Online. 27. Mai 2011, abgerufen am 28. Mai 2011.

- ↑ Die Presse, 23. Juni 2011: Athens Opposition unter Druck.

- ↑ Die Zeit online, 21. Juni 2011: Streiten bis zum Untergang

- ↑ n-tv, 29. Juni 2011: Griechisches Parlament stimmt Sparpaket zu

- ↑ a b Süddeutsche Zeitung, 21. Juli 2011: Zum Abschluss ein Lächeln

- ↑ a b Wirtschaftswoche, 22. Juli 2011 Euro-Sondergipfel: „Die Bankenbeteiligung ist ein einmaliger Sonderfall“

- ↑ tagesschau.de 1. September 2011

- ↑ (Quelle: EU-Kommission/Eurostat)

- ↑ Vgl. Frankfurter Allgemeine Zeitung, 11. Mai 2010, Der Euro in der Krise: Beschuldigt nicht Griechenland

- ↑ a b Vgl. Frankfurter Allgemeine Zeitung, 11. Juli 2011, Schuldenkrise: Griechische Tragödie

- ↑ a b Vgl. Deutschlandfunk, 20. Juli 2011, Vor dem Euro-Sondergipfel: Die Konstruktionsfehler der Währungsunion

- ↑ Vgl. Monatsbericht des BMF Juli 2011 Tabelle 14: Staatsschuldenquoten im internationalen Vergleich.

- ↑ a b c Schulden-Krise: Die fatalen Folgen der Euro-Einführung. In: Focus Online. 28. März 2011, abgerufen am 5. Oktober 2011.

- ↑ Corinna Jessen: Haushaltskrise: Griechen stemmen sich gegen Sanierungsplan. In: Spiegel Online. 9. Februar 2010, abgerufen am 5. Oktober 2011.

- ↑ a b FAZ vom 2. Mai 2010: „Wie Griechenland das Geld verschwendet“

- ↑ Christopher Rhoads: The Submarine Deals That Helped Sink Greece. The Wallstreet Journal, 10. Juli 2010.

- ↑ Die Welt vom 1. August 2010: Das kleine Griechenland hat 768.000 Beamte

- ↑ Der Spiegel vom 29. April 2010: „Griechen wüten gegen die Prass-Wirtschaft“

- ↑ a b Chefökonom Kolumne – Ehrenrettung für Griechenland. FTD, 4. Februar 2010, abgerufen am 1. Juli 2011.

- ↑ Eurostat: Taxation trends in the European Union, 2009

- ↑ Andrzej Rybak: Griechenland und Euro-Krise: Drachme oder Tod? In: FTD. 7. Juni 2011, abgerufen am 2011.

- ↑ Matthias Breitinger: Griechenland: Abkehr von den Fakelaki. In: Zeit Online. 6. Mai 2010, abgerufen am 27. Oktober 2011.

- ↑ Ulrich Pick: Steuerhinterziehung und Schattenwirtschaft in Griechenland: Anzeichen für die Krise gab es schon lange. In: tagesschau.de. 3. März 2010, abgerufen am 5. Mai 2010.

- ↑ Gerd Höhler: Griechenland, Steuerhinterziehung: Bargeld lacht – aber nicht mehr in Griechenland. In: Handelsblatt. 11. Februar 2011, abgerufen am 27. Oktober 2011.

- ↑ Ursula Welter: Vor dem Euro-Sondergipfel: Die Konstruktionsfehler der Währungsunion. Deutschlandfunk, 20. Juli 2011, abgerufen am 28. Oktober 2011: „Selbst die Kernregel des Maastricht Vertrages, der zufolge "keiner für die Schulden des anderen einzustehen hat", musste über Bord geworfen werden.“

- ↑ Jan Dams, Flora Wisdorff: Euro-Krise: Griechenland droht Europa mit Pleite à la Lehman. In: Welt Online. 19. Juli 2011, abgerufen am 28. Oktober 2011.

- ↑ Peter Spahn: Die Schuldenkrise der Europäischen Währungsunion. Wiso direkt, Friedrich Ebert Stiftung, Dezember 2010.

- ↑ Liz Alderman, Susanne Craig: „Europe’s Banks Turned to Safe Bonds and Found Illusion“, New York Times (online), 10. November 2011

- ↑ handelsblatt.com 28. Januar 2010: EZB-Studie. Die wahren Ursachen der griechischen Tragödie

- ↑ Schuldenstaat: Griechenland erhöht die Steuern und senkt Gehälter. Abgerufen am 5. Mai 2010.

- ↑ Griechenland einigt sich auf noch härtere Einsparungen. Abgerufen am 5. Mai 2010.

- ↑ Tagesspiegel vom 3. Mai 2010: V110 Milliarden Euro gegen Athens Pleite. Abgerufen am 5. Mai 2010.

- ↑ a b c Streiks, Proteste und Krawalle in Griechenland. Abgerufen am 5. Mai 2010.

- ↑ Sparpaket: Griechischen Beamten wird Osterzulage gestrichen. 3. März 2010, abgerufen am 5. Mai 2010.

- ↑ a b c Corinna Jessen: Ein Land in Ketten. In: Süddeutsche Zeitung. 5. Mai 2010, S. 3.

- ↑ Hamburger Abendblatt vom 7. Mai 2010:“ Höhere Steuern, weniger Rente und geringere Löhne

- ↑ Griechenlandzeitung vom 7. Mai 2010. Abgerufen am 8. Mai 2010.

- ↑ faz.net 29. Juni 2011: Parlament in Athen stimmt Sparpaket zu – s. hier Grafiken: Griechenlands Sparpaket + Griechenlands Sparprogramm

- ↑ Spiegel-Online 29. Juni 2011: Euro-Krise. Griechisches Parlament verabschiedet Mega-Sparpaket

- ↑ Spiegel-Online 29. Juni 2011: Extrem-Sparen. Wo die Griechen konkret kürzen

- ↑ Griechenland verabschiedet Sparpaket. Abgerufen am 30. Juni 2011.

- ↑ Athen kündigt schmerzhaftes Sparpaket an. Abgerufen am 22. September 2011.

- ↑ Korruption und Steuerhinterziehung: Griechenland versinkt im Sumpf. Abgerufen am 5. Mai 2010.

- ↑ Der Standard: Jede Menge Fakelaki in Griechenland vom 11. Februar 2010

- ↑ zeit.de: Abkehr von den Fakelaki vom 6. Mai 2010

- ↑ Homepage des Generalinspektors für öffentliche Verwaltung

- ↑ SZ: Herkules versus Verwaltung, 16. Juli 2010

- ↑ Gerd Höhler: Griechenland: „Macht die Steuersünder dingfest!“ In: Tagesspiegel. 15. Mai 2010, abgerufen am 28. Oktober 2011.

- ↑ Maßnahmen zur Bekämpfung der Steuerhinterziehung in Griechenland. Kosmidis & Partner Anwaltsgesellschaft, Mai 2010, abgerufen am 28. Oktober 2011.

- ↑ Gerd Höhler: Bargeld lacht – aber nicht mehr in Griechenland. In: Handelsblatt Global Reporting. 11. Februar 2011, abgerufen am 28. Oktober 2011.

- ↑ Lutz Haverkamp, Gerd Höhler: Athener Drama, nächster Akt: Alles anders. In: Der Tagesspiegel. 4. November 2011, abgerufen am 5. November 2011.

- ↑ Griechenland: Papandreou will Koalitionsgespräche aufnehmen. In: FAZ.NET. 4. November 2011, abgerufen am 5. November 2011.

- ↑ Vgl. Deutscher Bundestag, Infobrief Bilaterale Finanzhilfen für Griechenland - Vereinbarkeit mit Artikel 125 AEUV.

- ↑ manager-magazin 23. April 2010: Trotz Hilfe. Welche Risiken für Hellas bleiben

- ↑ Maßgeblich für die Festlegung der Quote war der jeweilige Kapitalanteil der einzelnen Euro-Staaten am Kapital der EZB, der wiederum alle fünf Jahre nach dem jeweiligen Anteil eines Landes an der Gesamtbevölkerung und Wirtschaftsleistung der EU festgelegt wird.

- ↑ Deutscher Bundestag, DrS 17/1544 – 3. Mai 2010: Gesetzentwurf der Fraktionen der CDU/CSU und FDP: Entwurf eines Gesetzes zur Übernahme von Gewährleistungen zum Erhalt der Finanzstabilität in der Währungsunion erforderlichen Zahlungsfähigkeit der Hellenischen Republik (Währungsunion-Finanzstabilitätsgesetz – WFStG – s. auch DrS 17/1561 (5. Mai 2010)) Beschlussempfehlung des Haushaltsausschusses und DrS 17/1562 (6. Mai 2010) Bericht des Haushaltsausschusses zu diesem Gesetzentwurf

- ↑ Deutscher Bundestag. Stenografischer Bericht 17/39 (Plenarprotokoll 5. Mai 2010) S. 3721 – 3746, Tagesordnungspunkt 1: Erste Beratung des von den Fraktionen der CDU/CSU und der FDP eingebrachten Entwurfs eines Gesetzes zur Übernahme von Gewährleistungen zum Erhalt der Finanzstabilität in der Währungsunion erforderlichen Zahlungsfähigkeit der Hellenischen Republik (Währungsunion-Finanzstabilitätsgesetz – WFStG)

- ↑ a b Deutscher Bundestag. Stenografischer Bericht 17/41 (Plenarprotokoll 7. Mai 2010) S. 3989 – 4022, Tagesordnungspunkt 23: Zweite und dritte Beratung des von den Fraktionen der CDU/CSU und der FDP eingebrachten Entwurfs eines Gesetzes zur Übernahme von Gewährleistungen zum Erhalt der Finanzstabilität in der Währungsunion erforderlichen Zahlungsfähigkeit der Hellenischen Republik (Währungsunion-Finanzstabilitätsgesetz – WFStG) + Anlagen zu diesem Stenografischen Bericht: Anlagen 2 bis 6 – Erklärungen nach § 31 GO

- ↑ Spiegel-Online 12. Mai 2010: Grafiken: Europas Wirtschaft im Überblick. Hier: Grafik 2: Bollwerk gegen den Bankrott. Rettungsmaßnahmen für notleidende Euro-Länder...

- ↑ Bundesrat. Stenografischer Bericht. 869. Sitzung (Plenarprotokoll 869 (7. Mai 2010), S.135 - 147: Tagesordnungspunkt 70: Gesetz zur Übernahme von Gewährleistungen zum Erhalt der für die Finanzstabilität in der Währungsunion erforderlichen Zahlungsfähigkeit der Hellenischen Republik (Währungsunion-Finanzstabilitätsgesetz – WFStG)

- ↑ Gesetz zur Übernahme von Gewährleistungen zum Erhalt der für die Finanzstabilität in der Währungsunion erforderlichen Zahlungsfähigkeit der Hellenischen Republik – Währungsunion-Finanzstabilitätsgesetz (WFStG)

- ↑ Griechenland rechnet mit zweiter Tranche der IWF/EU-Hilfen tagesanzeiger.ch, 30. Juli 2010.

- ↑ a b Chronologie der Stabilisierung der Wirtschafts- und Währungsunion. Bundesministerium der Finanzen, abgerufen am 4. November 2011.

- ↑ a b tagesschau.de, 22. Juli 2011: Wie Griechenland gerettet werden soll

- ↑ faz.net 22. Juli 2011: Schuldenkrise. EZB lenkt im Streit um Beteiligung Privater ein – s. hier Grafik: Die Gläubiger des griechischen Staates (Staatliche und institutionelle Investoren – Große Privatbanken und Versicherungen nach Herkunft

- ↑ Spiegel-Online 26. Juni 2011: Schuldenkrise. Wer die größten Griechen-Risiken trägt – s. hier Tabelle: Griechenlands größte Gläubiger

- ↑ zdf.de, 22. Juli 2011: Das zweite Griechenland-Hilfspaket im Detail

- ↑ Erklärung des EU-Kommissionspräsidenten José Manuel Barroso zum Sondergipfel

- ↑ Rat der Europäischen Union (Hrsg.): Erklärung des Euro-Gipfels. Brüssel 26. Oktober 2011 (Originaltitel: Euro Summit Statement) (PDF, abgerufen am 28. Oktober 2011).

- ↑ Fabian Lindner: Das Risiko des EFSF wird jetzt vervielfacht! In: blog.zeit.de. 26. Oktober 2011, abgerufen am 28. Oktober 2011.

- ↑ Zustimmung zum Rettungsschirm: Was der Bundestag Merkel erlaubt. Financial Times Deutschlan, 25. Oktober 2011, abgerufen am 28. Oktober 2011.

- ↑ So Prof. Thomas Hartmann-Wendels in Monitor vom 27. Oktober 2011 http://www.wdr.de/tv/monitor/sendungen/2011/1027/chronik.php5

- ↑ EZB kauft griechische Staatsanleihen: Bundesbanker vermuten französisches Komplott. In: Spiegel Online. 29. Mai 2010, abgerufen am 4. November 2011.

- ↑ Anja Ettel, Martin Greive: Griechische Anleihen: EZB akzeptiert Ramschpapiere als Sicherheit. In: Welt Online. 3. Mai 2010, abgerufen am 4. November 2011.

- ↑ Hans-Werner Sinn, Timo Wollmershäuser: Target-Kredite, Leistungsbilanzsalden und Kapitalverkehr: Der Rettungsschirm der EZB. ifo Working Paper Nr. 105, 2011 (online verfügbar, abgerufen am 4. November 2011).

- ↑ D. Eckert, M. Greive: Staatsanleihen: Griechen-Papiere bei der EZB sind tickende Zeitbombe. In: Welt Online. 13. Mai 2011, abgerufen am 4. November 2011.

- ↑ Bettina Schulz: Griechenland: Der lange Weg in die Überschuldung. Eingriff der EZB hat geholfen. In: FAZ. 25. Oktober 2011, abgerufen am 4. November 2011.

- ↑ Hannes Koch: Wie Ratingagenturen Griechenland verramschen. In: Der Westen. 15. Juni 2011, abgerufen am 4. November 2011.

- ↑ Euro-Krise: Griechenland-Panik kennt kein Halten mehr. In: Financial Times Deutschland. 18. April 2011, abgerufen am 4. November 2011.

- ↑ Frank Bremser: Rating: Die schlechtesten Schuldner der Welt. In: Financial Times Deutschland. 14. Juni 2011, abgerufen am 5. November 2011.

- ↑ Ratingagentur Fitch: Griechenland geht pleite, doch der Euro bleibt. In: Augsburger Allgemeine. 11. September 2011, abgerufen am 5. November 2011.

- ↑ Düsteres Szenario: Rating-Riese sagt Pleite Griechenlands voraus. In: Spiegel Online. 20. September 2011, abgerufen am 5. November 2011.

- ↑ a b Björn Hengst: Tote bei Protesten in Athen: Fanal in den Flammen. In: Spiegel Online. 5. Mai 2010, abgerufen am 26. Mai 2010.

- ↑ Kommunalwahlen in Griechenland: PASOK behält die Nase vorn. n-tv, 15. November 2010, abgerufen am 4. November 2011.

- ↑ zum Beispiel der Anbringung von Bannern an der Steilwand der Athener Akropolis

- ↑ Griechenland: Unruhen in Athen vor Entscheidung über neues Sparpaket. In: Zeit Online. 29. Juni 2011, abgerufen am 4. November 2011.

- ↑ a b Euro-Krise: Griechen wehren sich gegen das Sparpaket. In: Zeit Online. 28. Juni 2011, abgerufen am 4. November 2011.

- ↑ Gerd Höhler: Griechenland: Viele Griechen ziehen wieder zurück aufs Land. In: Badische Zeitung. 8. April 2011, abgerufen am 30. Oktober 2011.

- ↑ Angst ums Ersparte: Griechen stürmen Banken! In: Bild.de. 26. Mai 2011, abgerufen am 4. November 2011 (Private Geldeinlagen gingen um mehr als 31 Milliarden zurück, Unternehmen reduzierten ihre Einlagen um sieben Milliarden Euro, die Einlagen von Ausländern in Griechenland schrumpften um rund acht Milliarden.).

- ↑ Schuldenkrise: Griechische Nonnen schaffen ihre Euro ins Ausland. 23. März 2011, abgerufen am 4. November 2011.

- ↑ Umfrage: Zwei Drittel der Griechen fürchten Pleite ihrer Heimat. In: Spiegel Online. 2. Oktober 2011, abgerufen am 4. November 2011.

- ↑ S. Bolzen, C. B. Schiltz: Mehrheit der Deutschen lehnt Griechenland-Hilfe ab. In: Welt Online. 27. April 2010, abgerufen am 27. Oktober 2011.

- ↑ Umfrage: Mehrheit gegen Erweiterung des Euro-Rettungsschirms. In: ZDF Politbarometer. 9. September 2011, abgerufen am 30. Oktober 2011.

- ↑ DeutschlandTrend im ARD-Morgenmagazin. In: DasErste.de. 24. Juni 2011, abgerufen am 30. Oktober 2011.

- ↑ Verfassungsklage: Wie solidarisch darf Deutschland sein? In: tagesschau.de. 5. Juli 2011, abgerufen am 10. Juli 2011.

- ↑ Dieser Mann will die Griechenland-Hilfe stoppen. In: Tagesanzeiger. 4. Mai 2010, abgerufen am 10. Juli 2011.

- ↑ Joachim Jahn: Eurokrise: Warnung vor Transferunion. 7. Juli 2011, abgerufen am 10. Juli 2011.

- ↑ Wilhelm Hankel, Wilhelm Nölling, Karl Albrecht Schachtschneider, Dieter Spethmann, Joachim Starbatty: Verfassungsklage gegen den Rettungsschirm für den Euro. Presseerklärung. 7. Juli 2010, abgerufen am 30. Oktober 2011 (PDF).

- ↑ Leitsätze zum Urteil des Zweiten Senats vom 7. September 2011. - 2 BvR 987/10 - - 2 BvR 1485/10 - - 2 BvR 1099/10 -. BVerfG, 7. September 2011, abgerufen am 27. Oktober 2011 (Urteil des Zweiten Senats des Bundesverfassungsgerichts).

- ↑ Schuldenkrise: Verfassungsgericht bestätigt Euro-Hilfen. In: Zeit Online. 9. September 2011, abgerufen am 30. Oktober 2011.

- ↑ Urteil über Milliardenhilfen: Verfassungsrichter weisen Klagen gegen Euro-Rettung ab. In: Spiegel Online. 7. September 2011, abgerufen am 30. Oktober 2011.

Kategorien:- Finanzkrise ab 2007

- Wirtschaft (Griechenland)

- Griechische Geschichte (21. Jahrhundert)

- Europäische Währungsunion

- 2009

- 2010

- 2011

Wikimedia Foundation.