- Gesamtbetrag der Einkünfte

-

Die Einkommensteuer (Abkürzung: ESt) ist eine Steuer, die auf das Einkommen natürlicher Personen erhoben wird. Bemessungsgrundlage ist das zu versteuernde Einkommen. Die Rechtsgrundlage befindet sich im Einkommensteuergesetz (EStG). Die Einkommensteuer ist eine der wichtigsten Einnahmequellen des Staates. 2005 betrug ihr Anteil am Gesamtsteueraufkommen rund 38 Prozent.

Erhebungsformen der Einkommensteuer sind die Lohnsteuer, die Kapitalertragsteuer (im Volksmund: Zinsabschlag), die Bauabzugsteuer, die Aufsichtsratsteuer. Sie werden auch als „Quellensteuern“ bezeichnet, da sie direkt an der Quelle abgezogen werden.

Die ebenfalls zulässige Schreibweise Einkommenssteuer mit Fugen-s wird in der offiziellen Rechtssprache nicht verwendet.

Inhaltsverzeichnis

Geschichte

Vorläufer der Einkommensteuer

Die kirchlichen Personalzehnten (decimae personales) des Mittelalters waren erste Ansätze zur Personalbesteuerung. Im 17. Jahrhundert kam der preußische Kopfschoß. Die erste deutsche Einkommensteuer moderner Art wurde 1811 bis 1813 in Ostpreußen erhoben. Sie war schon 1808 von Freiherr vom Stein in Anlehnung an die englische income tax von 1799 ursprünglich als Kriegsabgabe empfohlen worden. 1820 führte Preußen unter Karl August Fürst von Hardenberg eine Klassensteuer ein. Die Steuerstaffelung orientierte sich dabei nach der Gruppierung der Stände. Diese Steuer wurde 1851 für die höheren Einkommen von einer klassifizierten Einkommensteuer abgelöst und 1891 unter Finanzminister von Miquel durch eine Einheits-Einkommensteuer mit Erklärungspflicht und Progression ersetzt. Diesem Vorbild folgten bis zum Ersten Weltkrieg alle deutschen Bundesstaaten, nachdem Bremen bereits im Jahr 1848, Hessen 1869 und Sachsen 1874 zu einer allgemeinen Einkommensteuer übergegangen waren. Im Zuge der Finanzreform von Matthias Erzberger zu Beginn der Weimarer Republik entstand 1920 eine einheitliche Reichseinkommensteuer.

Entwicklung des Einkommensteuertarifs seit 1958

Zeitraum Grundfreibetrag Eingangssteuersatz Ende der

ProgressionszoneSpitzensteuersatz 1958–1964 DM 1.680 20 % 110.040 53 % 1965–1974 DM 1.680 19 % 110.040 53 % 1975–1977 DM 3.029 22 % 130.020 56 % 1978 DM 3.329 22 % 130.020 56 % 1979–1980 DM 3.690 22 % 130.000 56 % 1981–1985 DM 4.212 22 % 130.000 56 % 1986–1987 DM 4.536 22 % 130.032 56 % 1988–1989 DM 4.752 22 % 130.032 56 % 1990–1995 DM 5.616 19 % 120.042 53 % 1996–1997 DM 12.095 25,9 % 120.042 53 % 1998 DM 12.365 25,9 % 120.042 53 % 1999 DM 13.067 23,9 % 120.042 53 % 2000 DM 13.499 22,9 % 114.696 51 % 2001 DM 14.093 19,9 % 107.568 48,5 % 2002–2003 € 7.235 19,9 % 55.008 48,5 % 2004 € 7.664 16 % 52.152 45 % 2005–2006 € 7.664 15 % 52.152 42 % 2007–2008

„Reichensteuer“€ 7.664 15 % 52.152

ab 250.00142 %

45 %2009

„Reichensteuer“€ 7.834 14 % 52.552

ab 250.40142 %

45 %2010

„Reichensteuer“€ 8.004 14 % 52.882

ab 250.73142 %

45 %1991–1992 Solidaritätszuschlag in Höhe von 3,75 % der Einkommensteuer 1993–1994 Aussetzung des Solidaritätszuschlags 1995–1997 Solidaritätszuschlag in Höhe von 7,5 % der Einkommensteuer Seit 1998 Solidaritätszuschlag in Höhe von 5,5 % der Einkommensteuer Quelle: Tarifgeschichte, auf abgabenrechner.de (Seite des BMF). Entwicklung des Steueraufkommens seit 1991

Kassenmäßiges Aufkommen der veranlagten Einkommensteuer 1991–2004

Quelle: Deutsche Bundesbank, eigene BerechnungenJahr Veranlagte ESt in Mrd. € in Prozent vom Gesamtsteueraufkommen 1991 21,2 6,3 % 1995 7,2 1,7 % 2000 12,2 2,6 % 2001 8,8 2,0 % 2002 7,5 1,7 % 2003 4,6 1,0 % 2004 5,4 1,2 % Kassenmäßige Steuereinnahmen der veranlagten Einkommensteuer & Lohnsteuer 1987–2003

Quelle: Statistisches Bundesamt, eigene BerechnungenJahr Lohnsteuer und veranlagte ESt in Mrd. € in Prozent vom Gesamtsteueraufkommen 1987 99,636 41,58 % 1991 130,741 39,48 % 1995 151,699 36,44 % 2000 179,374 35,70 % 2001 173,400 35,85 % 2002 174,314 36,36 % 2003 172,036 35,87 % Aktuelle Rechtslage

Prinzipien

Folgende Prinzipien prägen das Einkommensteuerrecht:

- Besteuerung nach der Leistungsfähigkeit

- Universalitätsprinzip

- Nettoprinzip

- Prinzip der gestaffelten Steuersätze

- Periodizitätsprinzip

Rechtsgrundlagen

Rechtsgrundlagen sind das Einkommensteuergesetz und die dazu ergangene Einkommensteuer-Durchführungsverordnung (EStDV). Um eine einheitliche Anwendung des Einkommensteuerrechts durch die Finanzverwaltung zu gewährleisten wurden von der Bundesregierung Einkommensteuerrichtlinien erlassen (EStR), die allerdings nur die Finanzverwaltung, nicht jedoch die Finanzgerichte binden.

Erhebungsverfahren

Erhebungszeitraum

Die Einkommensteuer beruht auf dem Prinzip der Abschnittsbesteuerung. Veranlagungszeitraum ist das Kalenderjahr (§ 25 Abs. 1 EStG).

Steuererklärung

Die Veranlagung zur Einkommensteuer erfolgt in der Regel auf Grund der vom Steuerpflichtigen eingereichten Einkommensteuererklärung.

Einkommensteuerbescheid

Der Steuerpflichtige wird durch den Einkommensteuerbescheid über das Ergebnis der Veranlagung unterrichtet bzw. zur Zahlung der noch offenen Einkommensteuer aufgefordert oder über eine Überzahlung informiert.

Vorauszahlungen

Da die Einkommensteuer erst mit Ablauf eines Kalenderjahres entsteht und erst nach ihrer Festsetzung fällig wird, hat der Gesetzgeber die Entrichtung von Vorauszahlungen vorgeschrieben (§ 37 Abs. 1 S. 2 EStG). Die Vorauszahlungen werden vom Finanzamt durch Vorauszahlungsbescheid festgesetzt.

Ermittlung der individuellen Steuerlast

Bemessungsgrundlage/zu versteuerndes Einkommen

Rechenschema

Die zu zahlende Einkommensteuer ergibt sich durch Anwendung des Einkommensteuertarifs auf das zu versteuernde Einkommen als Bemessungsgrundlage. Zuständig für Festsetzung und Erhebung der Einkommensteuer ist nach § 19 Abgabenordnung regelmäßig das Finanzamt, in dessen Bezirk der Steuerpflichtige seinen Wohnsitz hat. Welche Gebietskörperschaft Anspruch auf die vereinnahmten Steuern erheben kann, regelt das Zerlegungsgesetz.

Das zu versteuernde Einkommen (Bemessungsgrundlage) wird wie folgt ermittelt:

+ → Hinzurechnungsbetrag

− → ausgleichsfähige negative Summe der Einkünfte

= → ZwischensummeErmittlung der Einkünfte für das Jahr aus den Einkunftsarten (§ 2 I EStG)

- Einkünfte aus Land- und Forstwirtschaft (§§ 13–14a EStG)

- Einkünfte aus Gewerbebetrieb (§§ 15–17 EStG)

- Einkünfte aus selbständiger Arbeit (§ 18 EStG)

- Einkünfte aus nichtselbständiger Arbeit (§§ 19–19a EStG)

- Einkünfte aus Kapitalvermögen (§ 20 EStG)

- Einkünfte aus Vermietung und Verpachtung (§ 21 EStG)

- Sonstige Einkünfte (§§ 22–23 EStG)

= Summe der Einkünfte (bei Zusammenveranlagung: jedes einzelnen Ehegatten)

− Altersentlastungsbetrag für Personen im Kalenderjahr nach Vollendung des 64. Lebensjahres (§ 24a EStG)

− Entlastungsbetrag für Alleinerziehende, 1308 €

− Freibetrag für Land- und Forstwirte, 670 €/1340 €

= Gesamtbetrag der Einkünfte (GdE, bei Zusammenveranlagung: beider Ehegatten)

− Verlustabzug (Höchstbetrag beachten!)

− Sonderausgaben, die keine Vorsorgeaufwendungen sind (§§ 10c-10i EStG)

− Vorsorgeaufwendungen, einschließlich Altersvorsorge (§§ 10-10a EStG)

− Freiwillige zusätzliche Altersvorsorge

− Außergewöhnliche Belastungen allgemeiner Art

− zumutbare Belastung von …… % des GdE ./.

− Unterhalt an bedürftige Personen

− Ausbildungsfreibetrag

− Beschäftigung einer Hilfe im Haushalt

− Behindertenpauschbetrag

− Hinterbliebenen-Pauschbetrag

− Pflege-Pauschbetrag

− Kinderbetreuungskosten

− Abzugsbetrag für Förderung des Wohneigentums

+ hinzuzurechnende Einkünfte nach Außensteuergesetz

= Einkommen

− Freibeträge für Kinder, bis 2008 je Kind 5.808 € und ab 2009 je Kind 6.024 € (§ 32 Abs.6 S.1 und 2 EStG)

− Härteausgleich

= Zu versteuerndes Einkommen (zvE)

Jahressteuer nach Grund-/Splittingtabelle – siehe auch Einkommensteuertarif

+ Jahressteuer nach Sonderberechnung

− Steuerermäßigungen

+ Hinzurechnungen (z. B. Kindergeld, Altersvorsorgezulage)

= Festzusetzende Jahressteuer

− geleistete Vorauszahlungen

− anzurechnende Kapitalertragsteuer

− anzurechnende Lohnsteuer

= Einkommensteuernachzahlung/-erstattungZuordnung der Einkünfte

Die sieben Einkunftsarten stehen nicht gleichrangig nebeneinander.

- So können Einkünfte aus Gewerbebetrieb nur vorliegen, wenn die entsprechende Tätigkeit nicht gleichzeitig als Ausübung von Land- und Forstwirtschaft, eines freien Berufs oder einer anderen selbständigen Tätigkeit zu betrachten ist.

- Sind Einkünfte gleichzeitig den Überschuss- als auch den Gewinneinkünften zuzuordnen, geht die Zuordnung zu den Gewinneinkünften vor.

- Laut § 20 Absatz 3 EStG sind Einkünfte nur den Einkünften aus Kapitalvermögen (§ 20 EStG) zuzuschreiben, sofern sie nicht den Einkünften aus Gewerbebetrieb, aus selbständiger Arbeit oder aus Vermietung und Verpachtung zuzuschreiben sind.[1] Einkünfte aus Kapitalvermögen sind demnach den anderen genannten Einkunftsarten nachgestellt (Subsidaritätsprinzip). Die Kapitaleinkünfte unterliegen ab dem Veranlagungszeitraum 2009 überwiegend der Abgeltungsteuer, für die ein fester Steuersatz im Gegensatz zu den übrigen Einkunftsarten besteht.

Mathematische Eigenschaften der Steuerfunktion

Bei der Ermittlung des Einkommensteuertarifs bedient man sich der linearen Progression. Das heißt, mit steigendem Einkommen steigt auch der Grenzsteuersatz, der Anstieg ist jedoch in den Progressionszonen jeweils konstant. In der Proportionalzone erfolgt eine asymptotische Annäherung an den Spitzensteuersatz.

Mathematisch kann dies wie folgt definiert werden:

Ist S der Steuerbetrag und B die Bemessungsgrundlage (das zu versteuernde Einkommen), so ergibt sich der Steuerbetrag als Funktion in Abhängigkeit von B

oder

oder

In den Progressionszonen kann die folgende allgemeine Formel verwendet werden:

y = x(a + bx) + c = bx2 + ax + c

In der Proportionalzone gilt die allgemeine Geradengleichung:

y = mx − n

Diese Formeln sind Beispiele, auf die weiter unten nochmals Bezug genommen wird. S entspricht y und B entspricht in etwa x, wobei in x noch der jeweilige Grundfreibetrag eingearbeitet werden muss.

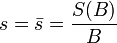

Das Verhältnis von S zu B ergibt den Steuersatz s, der meist als durchschnittlicher Steuersatz

bezeichnet wird.

bezeichnet wird.

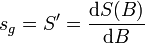

Der Grenzsteuersatz sg ist nun der augenblickliche Anstieg des Steuerbetrags, d. h. seine Ableitung S' nach dem zu versteuernden Einkommen.

Allgemein gilt in den Progressionszonen

y' = 2bx + a

bzw. in der Proportionalzone

y' = m

jeweils bezogen auf die oben angeführten allgemeinen Formeln.

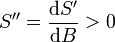

Der Grenzsteuersatz sg steigt innerhalb der Progressionszonen linear mit steigendem zu versteuerndem Einkommen. Der Anstieg des Grenzsteuersatzes ist also konstant, das heißt es ist egal, ob das Einkommen von 20 000 auf 30 000 ansteigt oder, ob es von 40 000 auf 50 000 ansteigt. Die zweite Ableitung (S'') ist daher positiv:

oder allgemein: y'' = 2b > 0

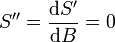

Innerhalb der Proportionalzone ist der Grenzsteuersatz konstant. Die zweite Ableitung (S'') ist daher gleich Null:

oder allgemein: y'' = 0

Beispiel für eine Einkommensteuer-Funktion in Deutschland, die in diesem Fall[2] auf dem Grund der für 2007 geltenden Werten in fünf Zonen getrennt werden kann[3]:

Mathematische Ermittlung des individuellen Steuerbetrags

Ordnen Sie Ihr zu versteuerndes Einkommen (zvE) einer Tarifzone zu und errechnen Sie den Steuerbetrag (StB) sodann nach der entsprechenden Formel (gültig ab 1. Januar 2009):

Erste Zone (Grundfreibetrag): Bis zu einem zvE von 7 834 € fällt keine Steuer an.

(Dieser Grundfreibetrag wird ab 2010 auf 8 004 Euro angehoben.)

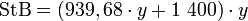

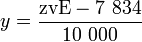

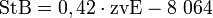

Zweite Zone: zvE von 7 835 € bis 13 139 €

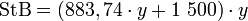

Dabei ist y ein Zehntausendstel von (zvE - 7 834):

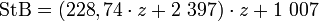

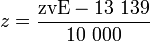

Dritte Zone: zvE von 13 140 € bis 52 551 €

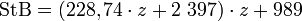

Dabei ist z ein Zehntausendstel von (zvE - 13 139):

Die 1 007 entspricht der Steuerlast der vorigen Zonen, die zur Belastung dieser Zone hinzu addiert werden.

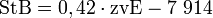

Vierte Zone: zvE von 52 552 € bis 250 400 € Das zvE wird mit dem Grenzsteuersatz von 42 % multipliziert und es wird 8 064 subtrahiert.

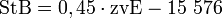

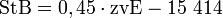

Fünfte Zone: zvE ab 250 401 € Das zvE wird mit dem Grenzsteuersatz von 45 % multipliziert und es wird 15 576 subtrahiert.

Bis zum 31. Dezember 2008 galten folgende Regelungen:

Erste Zone (Grundfreibetrag): Bis zu einem zvE von 7 664 € fällt keine Steuer an.

Zweite Zone: zvE von 7 665 € bis 12 739 €

Dabei ist y ein Zehntausendstel von (zvE - 7 664).

Dritte Zone: zvE von 12 740 € bis 52 151 €

Dabei ist z ein Zehntausendstel von (zvE} - 12 739).

Die 989 entspricht der Steuerlast der vorigen Zonen, die zur Belastung dieser Zone hinzu addiert werden.

Vierte Zone: zvE von 52 152 € bis 250 000 € Das zvE wird mit dem Grenzsteuersatz von 42 % multipliziert und es wird 7 914 subtrahiert.

Fünfte Zone: zvE ab 250 001 € Das zvE wird mit dem Grenzsteuersatz von 45 % multipliziert und es wird 15 414 subtrahiert.

Bei Verheirateten gilt das Ehegattensplitting. Um die vorstehenden Formeln als verheiratete Steuerpflichtige verwenden zu können, müssen Sie ihr zu versteuerndes Einkommen zunächst durch 2 dividieren und das Ergebnis in die zutreffende Formel als zvE einsetzen. Den errechneten Steuerbetrag müssen Sie anschließend wieder mit 2 multiplizieren.

Verteilung

Gemäß Artikel 106 Absatz 3 in Verbindung mit Absatz 5 Grundgesetz stehen die Einnahmen aus der Einkommensteuer dem Bund, den Ländern und den Gemeinden gemeinsam zu.[4]

Die Gemeinden erhalten 15 Prozent des Aufkommens aus der Einkommensteuer.[5] Die übrigen 85 Prozent teilen sich hälftig (also je 42,5 %) der Bund und die Länder. Die Steuerertragshoheit liegt dabei jeweils bei der Gemeinde und dem Land, in dem der Steuerpflichtige seinen Wohnsitz hat.

Kritik

Das deutsche Einkommensteuerrecht steht seit Jahren in der Kritik: Zahlreiche Ausnahmen und Sonderregelungen führten zu Intransparenz. Ein wichtiger Eckpunkt aller Steuerreform-Konzepte ist die Steuervereinfachung. Ausnahmen und Sonderregelungen sollen eingeschränkt oder abgeschafft werden, um mit den dadurch freiwerdenden Mitteln die Steuersätze zu senken, was allerdings nicht ohne Weiteres bedeutet, dass die Einkommensteuer dadurch allgemein sinken muss. In diesem Zusammenhang sei auch auf die Problematik der kalten Progression verwiesen.

Quellen

- ↑ § 20 EStG; Subsidaritätsprinzip der Einkünfte aus Kapitalvermögen.

- ↑ Es gab in der Vergangenheit auch andere Einteilungen. Einzelheiten dazu hatte das Bundesministerium der Finanzen in einer Tarifgeschichte (1958-2005) mit Berechnungsformeln veröffentlicht. Aktuell: Übersichten zur Einkommensteuer-Tarifbelastung ab 1958)

- ↑ § 32a EStG enthält den Einkommensteuertarif.

- ↑ Art. 106 GG

- ↑ § 1 GemFinRefG

Siehe auch

- Einkommensteuertarif

- Einkommensteuererklärung

- Lohnsteuerklasse

- Kindergeld

- Stufentarif

- Negative Einkommensteuer

- Steuerhinterziehung

- Bierdeckelsteuer

- Wegzugsbesteuerung

- Kalte Progression

Weblinks

- Einkommensteuergesetz (Deutschland)

- Einkommensteuerrechner des Bundesministeriums der Finanzen

- ELSTER – Die Elektronische Steuererklärung (Deutschland)

- Grafik: Verteilung der Steuerlast, aus: Zahlen und Fakten: Die soziale Situation in Deutschland, Online-Angebot der bpb (2008)

Bitte beachte den Hinweis zu Rechtsthemen!

Wikimedia Foundation.